COLUMN経営コラム

COLUMN経営コラム

法人税申告を税理士なしで行うか決断する|方法と4つのリスク

2022.09.22

税務経営

費用の問題さえなければ税理士を雇わない理由はありません。

膨大な時間・労力を費やしてでも税理士なしで法人税申告を行いたいのは、積極的な理由ではないはずです。

逆に言うと、費用の問題がいかに切実かということです。

この記事では、法人税申告や決算を税理士なしでも行える場合やその方法について解説いたします。

事実ほとんどの場合は税理士に依頼すべきなので、税理士に依頼しないリスクや費用の考え方についても参考になさってください。

▼ この記事の内容

法人税申告を税理士なしで行う方法

法人は毎年決算を行い、決算日から2ヶ月以内に法人税申告(と消費税申告)を行い納税額を税務署に伝えます。

この法人税申告と決算は、原則として税理士に依頼して行うべきです。

しかし決算申告料は、売上などによるとはいえ、少なくとも10万円以上かかります。決算申告だけでなく税務調査対応等含め顧問契約を結ぶと、年間数十万円はかかるでしょう(詳しくはこちらをご参照ください)。

税理士を雇わず、法人税の申告が無料でできるなら、経費削減という大きなメリットがあるのです。

今から、税理士なしでも問題なく行える場合とその方法について解説いたします。

法人税申告を税理士なしで行える場合

法人税申告を税理士なしで行えば、年間数十万円が節税できます。実際、自分で行われる方もいらっしゃいます。

以下の条件に当てはまれば、法人税申告を税理士なしで正確に完了させることも可能です。

- 一人で、しかも自分のペースで事業を行っている(マイクロ法人などで)

- 時間・労力はいくらでもかけられる(費用最優先)

- 税務署に何度でも相談に出向ける

- 事業規模が非常に小さく、大きな間違いが起こりづらい

- 事業規模が非常に小さく、万が一ミスがあってもダメージが小さい

時間と労力をかければかけるほど知識は習得できますし、ミスがないよう何度も手直しすることも可能です。

特に前職で経理や税務に馴染みがある場合などは、ミスのリスクを最大限小さくすることが可能でしょう。

もし税理士よりも安く、税理士の代わりになるアルバイトなどを雇うことができれば全て解決なのですが、これは現実的ではありません(正社員だと税理士より高くつきますよね)。

時間・労力をかけて法人税申告を全てこなしている従業員の話を聞いたことがあります。しかし、高い能力を持ち時間・労力を割いているにも関わらず低賃金という、通常では成り立ちづらい構図でした。

法人税申告を税理士なしで行う方法

以下3つを併用しながら、法人税申告を自分で行います。

- 会計ソフトを使う

- インターネットや書籍で学ぶ

- 適宜、税務署に出向いて相談する

まず、法人税の計算がセットになっているクラウド会計を日頃から使うことが大切です。マネーフォワードクラウド、freee、弥生会計オンラインなどから自分に合ったものを選びましょう。

自分で法人税申告を完了させるには、インターネットや書籍で十分な知識を得ることも必須となります。

インターネット上にはご存知の通り様々な情報があり役立ちます。書籍は『別表の書き方がスラスラわかる法人税申告書 虎の巻』など評判がいいようです(もちろん人によりますが)。

どうしても解決しない事があれば、税務署に相談して解決しましょう。

- 一般的な質問・・・税務署に電話で相談

- 個別具体的な回答を求める場合・・・直接税務署に出向き相談(要事前予約)

税務署への相談方法についてはこちらをご参照ください。

法人税申告を税理士なしで行う4つのリスク|税理士が必要な理由

上述した条件に完全に当てはまる場合でなければ、たとえ小規模な法人であっても、基本的には法人税申告を税理士なしで行うのは避けてください。

会社を成長させるなら、長期的視点で見るなら、税理士は必須です。

理由①全て自分で行うと時間・労力がかかりすぎる

決算申告は、個人事業主の確定申告と比べて5倍程度の時間・人的資源を要します。

個人の確定申告であれば申告書類は5〜10枚程度で済みますが(これでも大変ですが)、法人の決算申告は最低30枚は超えるためです。

申告にも使用する最近のクラウド会計は、本当に扱いやすく便利ですし、今後さらに導入が進むと予測されます。

会計ソフトを使いこなして効率的に申告を…といきたいところですが、個人向けのソフトに比べると、どうしてもハードルは高くなります。実際、導入や使用方法について、私共末松会計事務所でもサポートを100件以上行ってきたほどです(こちらご参考ください)。

決算申告にかける時間・労力を、経営者はどう思っているのか(統計)

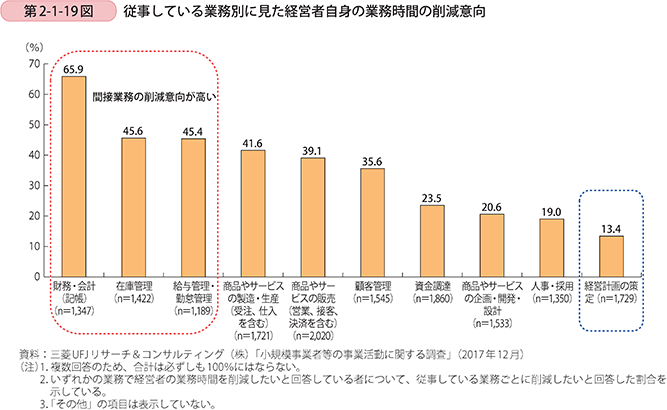

下のグラフの赤線で囲まれた箇所をご覧ください。約65%の経営者が経理・決算・申告業務(財務・会計)を負担に感じていることがわかります(小規模企業の場合)。

出典:従事している業務別に見た経営者自身の業務時間の削減意向|中小企業庁 2018年版「小規模企業白書」

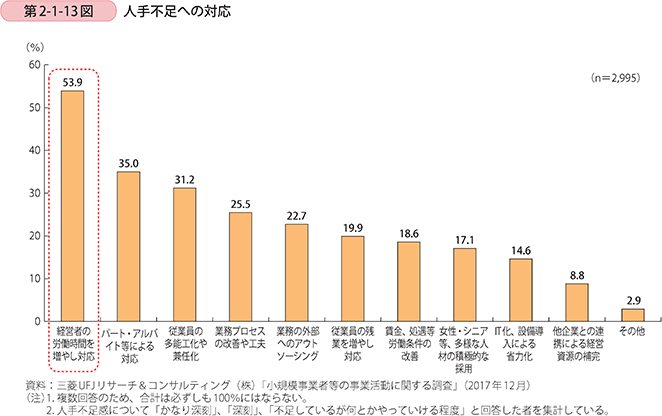

また、資金不足は人手不足に直結します。人手不足に対しては、約50%が経営者の労働時間を増やして対応しているのが実情なのです(下グラフの赤線で囲まれた箇所参照)。

出典:人手不足への対応|中小企業庁 2018年版「小規模企業白書」

経営者が労働時間を増やす対応では、経営を上向かせるための業務に時間・労力・集中力を充てることができません。

経営者がすべて行うのではなく、税理士を雇い、未来に向けて業務の効率化を図るべきなのです。

そういった意味でも、決算申告は税理士に依頼することをお勧めいたします。

理由②税務調査・追徴課税のリスクが大きすぎる

申告内容の不正確さが原因で、税務調査に対応するのは非常に大変なことです。税務署職員は税の専門家ですが、企業経営者は税の専門家ではありません。

また、事業規模や経営状態によっては、追徴課税は大きな痛手となります。

事業規模が大きいほど追徴課税の額も大きくなりがちですし、経営状態によっては追徴課税で倒産に追い込まれる場合が現実としてあります。

ほとんどの法人が税理士を雇っている理由は、まさにここにあるのです。

税理士を雇っていれば、税務調査のリスクを最小限に留められる上に、万が一の税務調査の対応も専門家である税理士が行ってくれます。

理由③税務署への相談だけでは難しい

税務署への相談についても、これだけでは時間・労力・ミスのリスクは解消されません。

メール相談は受け付けていませんし、電話は一般的な質問にしか対応しておらず個別具体的な判断はしてもらえません。

事前予約して税務署に出向けば、時間をとってもらい個別具体的な相談も可能です。

しかし、何度も何度も時間を取って税務署に相談に行けるでしょうか?

時間がない場合でも、9割方の知識に自信があり、不明点も限られているのであれば、税務署と相談しながらの申告も可能でしょう。

ですが中途半端な相談では、たとえ時間・労力をかけて税務署に相談しても、リスクが消えないと言えます。

理由④決算も正確でないと厳しい

申告だけでなく決算も税理士に依頼すべきです。

申告以前に決算の正確性も、社会的信頼や金融機関からの信頼に大きく関わるからです。

決算と申告は一連のものとして依頼するのが一般的です。

※ 申告よりも決算に焦点を当てた解説はこちらの記事で行っております。

税理士費用は損か得か

税理士費用が高すぎると感じられるのは当然です。

しかし、見えづらい利益もしっかり考慮し天秤にかける必要があります。

- 時間・労力を他の業務に集中させ続けることで得られる長期的な利益

- 経理・税務担当の従業員を雇う費用の削減

- 税務調査や追徴課税のリスク回避

- 最新の税法を踏まえたアドバイスによる節税

大局的視点・長期的視点で見ると、費用対効果はプラスになる場合が多いといえます。だからほとんどの法人が税理士に依頼しているのです。

ただし、税理士選びは重要です。希望する効果が得られないなら、費用対効果は低いものとなってしまいます(これは税理選びでなくても同じことですよね)。

この記事のまとめ

膨大な時間と労力をかけられる場合や、事業規模からリスクを許容できる場合は、お伝えしてきた方法で法人税申告を税理士なしで行うことも可能です。

一方、それ以外のほとんどの場合、特に会社を成長させていきたい場合は、税理士に法人税申告を依頼すべきです。

しかし、貴重な資金を10万円以上使うからには、税理士はしっかり選び、費用対効果を高める必要があります。

何をもって効果を得たと考えるかは、経営者のビジョン次第です。

是非一度、私共末松会計事務所にそのビジョンをお聞かせください。先進的なサービスで、共に未来を実現に導きます。

末松会計事務所へのご相談は052-932-0007にお電話下さい。

平日9:00~17:30の間受け付けております。経験豊富なスタッフが丁寧にお悩みをお聞きします。

また、メールフォームでのお問い合わせもお待ちしております。

末松会計事務所のお問合せフォームはこちらです。お気軽にお問い合わせ下さい。