COLUMN経営コラム

COLUMN経営コラム

[年末調整]収入金額の書き方|5分で終わる|所得計算ツールも

2022.12.16

税務経理

「収入金額と所得金額の書き方がわからない」

従業員からそのような相談を受けた時、この記事を教えれば済むよう、年末調整のご担当者様に向けて作成したのが本記事です。

収入金額を知る方法を複数紹介、所得金額を10秒ほどで計算できるツールも2つ、ご紹介しています。

ほとんどの従業員の方は、5分もあれば問題なく書き上げられるはずです。

▼ この記事の内容

[年末調整]収入金額の書き方|どこでわかる?

それでは、『収入金額』の書き方をご案内します。

『収入金額』の欄に記入するのは、今年の1月〜12月の合計給与。まだ支給されていない12月分も含めて計算してください。

書類に”見積額”とあるように、だいたいの額で大丈夫です(900万円以下なら何円でも同じ扱いになります)。

| 額面?手取り? | 額面(税金や保険料などが天引きされる前の総額) |

| いつの収入を書く? | 今年の1月分〜12月分の合計 |

| どこまで正確に書く? | おおよそで良い(”見積額”である) |

| ※パート・ アルバイトの場合 | 書き方・計算は正社員と同じ |

| ※複数の職場 掛け持ちの場合 | 全て合算(パート・アルバイト含む) |

| ※転職した場合 | 前職分も合算

▼ 前職の源泉徴収票が間に合わない時の対応 |

方法1:収入金額は給与明細の「総支給額」を見ればわかる

給与明細を見れば、一月あたりの『収入金額』がわかります。

毎月会社から渡されている、給与明細の「総支給額」の欄をご覧ください。

「総支給額」の12倍(12ヶ月分)が『収入金額』となります。

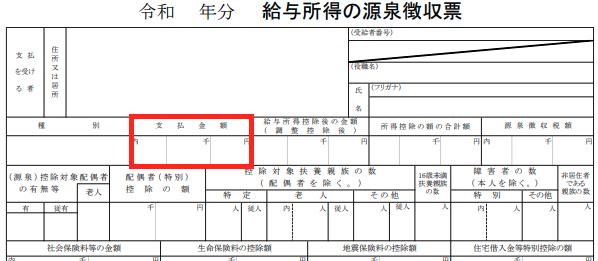

方法2:源泉徴収票の「支払金額」なら書き写すだけでいい

昨年の収入と今年の収入が大きく変わらない場合の、楽な書き方があります。

もし昨年の源泉徴収票があるなら、「支払金額」の数字をそのまま書き写しましょう。この「支払金額」は、まさに去年の『収入金額』が記載されているのです。

源泉徴収票は、昨年末に会社から配られているはずです。

▼ 源泉徴収票はこんな書類です(上部のみ掲載)

方法3:給与明細も源泉徴収票もない場合

源泉徴収票・給与明細がなくても、以下の方法で昨年の『給与収入』がわかります。

| 住民税の通知 | 今年の5〜6月にお住まいの市区町村から届いている。今年の住民税額を案内(通知)する書類。 |

| 役所の窓口で聞く | 市区町村役場の窓口で教えてもらえることも多い。身分証明書が必要。 |

| 所得証明書(有料) | 市区町村に郵送で請求可能。市区町村によってはコンビニで取得可能。詳しくは市区町村に問い合わせを。 |

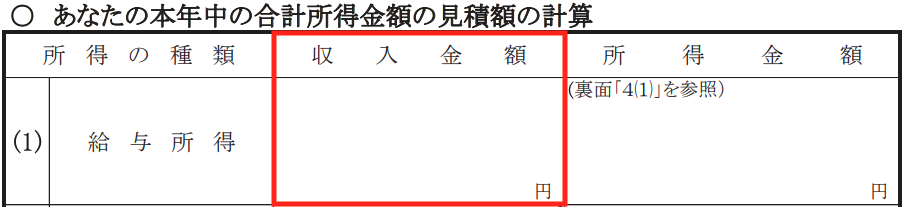

所得金額の計算方法(10秒でできます)

次に、所得金額を計算し記入する、とても簡単なやり方をご案内します。

難しい計算は必要ありません。以下のいずれかのツールを使えば、10秒で『所得金額』を算出できます。

- 所得金額計算ツール(国税庁)

- keisanサービス(カシオ計算機株式会社が運営)

先程確認した収入金額を該当の欄に入力し、計算ボタンを押してください。『所得金額』が自動で算出されます。

【keisanサービスで計算する場合】

- 収入金額以外の欄は、空欄のまま計算して大丈夫です。

- 算出した『所得金額』の表示されるのは、「給与所得控除後の金額」という部分です。

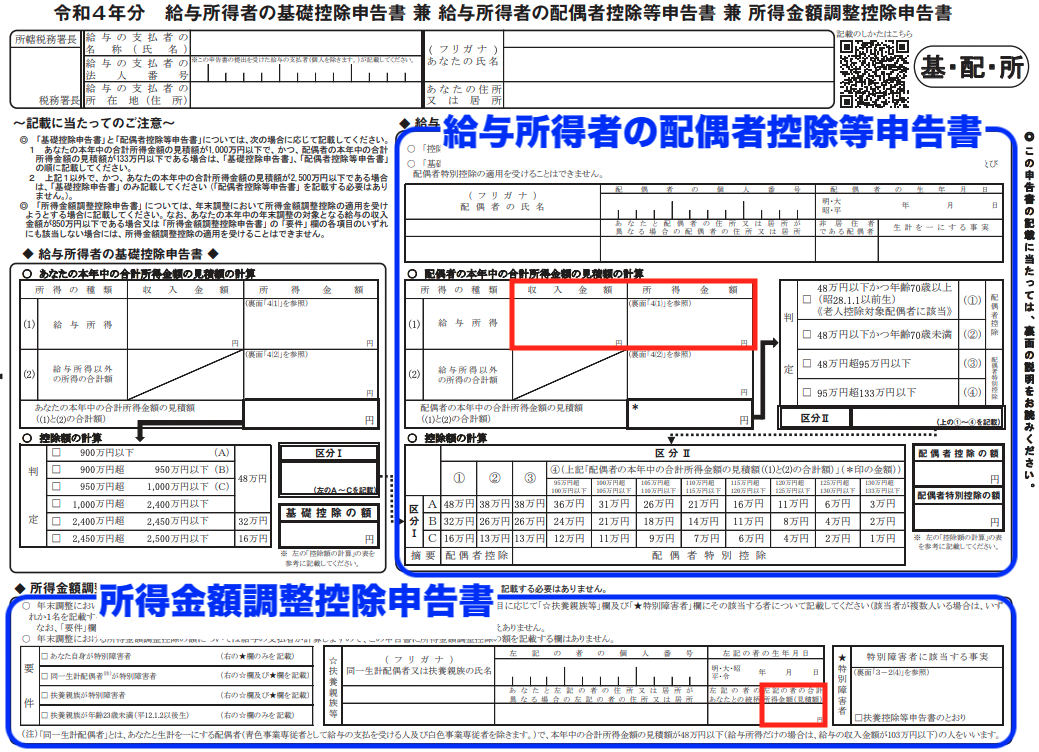

補足:収入金額が850万円超の場合にお読みください

収入金額が850万円を超えていて、かつ、以下に該当する場合は「所得金額調整控除」を受けて税負担を軽減できる可能性があります。

- 23歳未満の子どもがいる

- 自身または家族が障害を持っている

「所得金額調整控除」を受ける場合の『所得金額』は、算出した『所得金額』から「所得金額調整控除」を引いた額を記入します(同じ用紙内にある「所得金額調整控除申告書」も忘れずに記入しましょう)。

詳しくは、国税庁HPの所得金額調整控除をご覧ください。

補足:収入とは何か?所得とは何か?

所得金額(利益) = 収入金額(売上) − 必要経費

| 収入金額 | 労働の提供により得た売上 |

| 所得金額 | 収入金額(売上)から必要経費(スーツ代・文房具代など)を引いて、手元に残るお金。利益。 |

お店であれば、必要経費は仕入れ代など明確ですよね。

サラリーマンの必要経費は曖昧なので、必要経費は定められた金額になります。

収入金額(売上)から、計算式を使って必要経費を差し引けば、『所得金額』が導き出されるというわけです。

市区町村長欄も含め、こちらの記事でわかりやすくお伝えしております。

配偶者や扶養親族の収入金額・所得金額は?

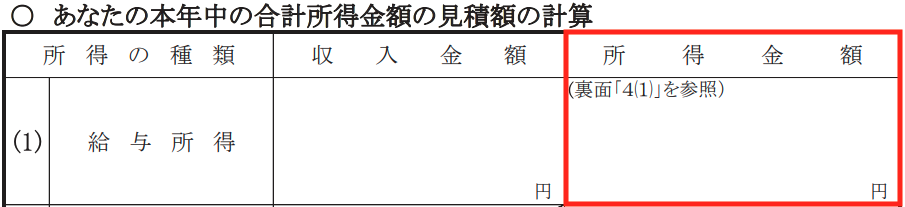

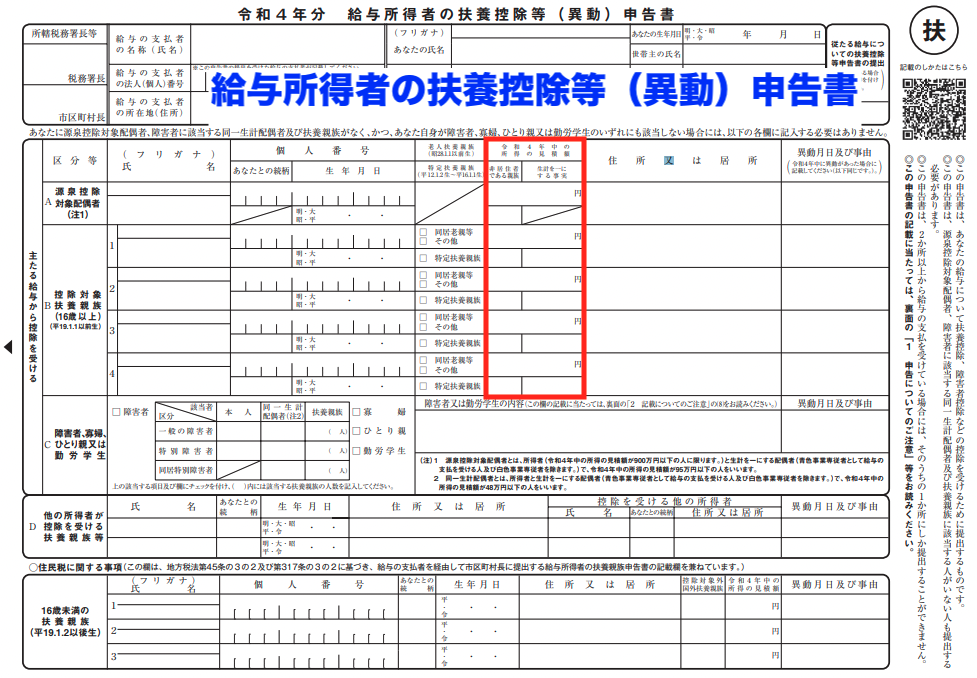

ここまでお伝えしてきた「給与所得者の基礎控除申告書」の他にも、収入金額や所得金額を記入する箇所があります。

配偶者や、お子さんなど扶養親族の収入金額・所得金額の書き方も、難しく考える必要はありません。

収入金額・所得金額の考え方は、ご自身の場合と同じです。

▼ 収入金額・所得金額は、控除額の計算・判定に使います。

出典:令和4年分 給与所得者の配偶者控除等申告書・所得金額調整控除申告書|国税庁HP

出典:令和4年分 給与所得者の扶養控除等(異動)申告書|国税庁HP

この記事のまとめ

従業員の方は、無事、収入金額と所得金額を記入できましたでしょうか。

不慣れな方にとって、税関係の書類は見るだけでも頭が痛いものです。年末調整ご担当者様、従業員の方共に、少しでも負担を和らげていただけたのなら幸いでございます。

年末調整はじめ、「経理業務をもっと効率化できたら…」という思いをお持ちの場合、私共末松会計事務所にお気軽にご相談ください。

お電話でのご相談・・・052-932-0007(受付時間 平日 9:00~17:30)

メールでのお問い合わせ・・・お問い合わせフォーム

▼ 年末調整のお困りごとに、こちらの記事もお役立てください。

出典:

出典: