COLUMN経営コラム

COLUMN経営コラム

【解決】合同会社に税理士は必要か?能率的経営とリスク回避の重要性

2022.09.13

税務経営

合同会社でも税理士が必要か、悩まれるのは最もなことです。

自分でなんとかできるなら税理士費用は払いたくないですし、特に設立初期の資金は非常に貴重です。

結論としては、基本的には税理士と顧問契約を結んだ方が経営が円滑かつ効率的になります。費用面の問題を税理士と相談しつつ、顧問契約を結びましょう。

この記事では税理士が必要である根拠やどのように役立つのかを、費用面の問題にも触れつつ解説していきます。

これから合同会社を設立する場合や、合同会社を経営しご自身で全ての業務を行っている場合は是非参考になさってください。

▼ この記事の内容

合同会社に税理士は必要か?【必要】

原則、合同会社に税理士は必要です。税理士と顧問契約を結び、継続的に業務を依頼しましょう(厳しい場合は単発でのスポット契約も検討しましょう)。

たとえ一人合同会社など小規模な場合でも、税理士を雇うほうが良いです。

「大規模な経営をしていくつもりがなくても必要なのか?」

「合同会社設立のハードルは株式会社より低いと聞いたが?」

そのような疑問もおありでしょう。

税理士と顧問契約を結んだ方が良い最大の理由は、以下の2つです。

【第一の理由】税理士は必要かの考え方は株式会社と変わらない

第一の理由といたしまして、税理士を雇うべきかという観点で見ると、合同会社は株式会社と何ら変わらないことが挙げられます。

確かに合同会社は、株式会社よりも規模の小さい経営を目指す場合が多く、法律で定められた義務も軽減されている部分があります。

しかしながら、税理士の専門領域である法人税申告・決算書の作成・経理業務などは規模の大小あれど株式会社と同様に行います。

より良い経営を行うために財務・税務の専門的アドバイスが必要なのも、株式会社と何ら変わりがありません。

【第二の理由】経営者が経営に集中する方が経営がうまくいく

第二の理由といたしまして、経営者が時間・労力・集中力を経営に最大限投下することで、経営が効率的かつ円滑に、ミスなく行えることが挙げられます。

合同会社の経理や税務の事務負担は、個人事業主よりもかなり大きなものです。

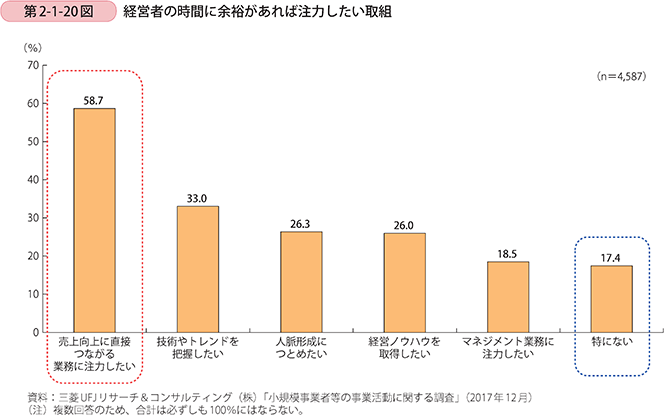

そして実態として、中小企業の経営者が財務・会計などを自分で行う場合は非常に多く、中でも小規模事業者の約60%が、財務・会計に割く時間を本当はなくしたい、経営者として売上向上につながる業務に充てたいと考えているのです。

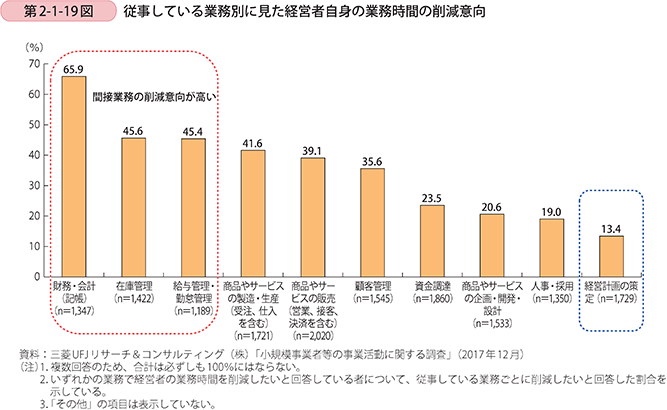

下のグラフは、経営者が「削減したい業務」と「本当は注力したい業務」を表したものです。赤い点線で囲まれた箇所をご覧ください。

出典:経営者の従事している業務と削減意向|中小企業庁 2018年版「小規模企業白書」

既に合同会社を設立し事業を進めている場合は、ご自身で「本当はもっと経営に時間を充てたい」と感じていらっしゃるのではないでしょうか。

また、これから合同会社を設立しようとしている場合は、この先「経営に集中したい」という課題が出てくる可能性が非常に高いといえます。

経営者にとって「いかに経営に集中するか」は非常に重要な課題なのです。費用や依頼する業務を相談し、出来る限り税理士の力を活用すべきです。

税理士が合同会社に与えるメリット|回避できるリスク

それでは、税理士と顧問契約を結ぶことで具体的にどのようなメリットがあり、どのようなリスクを回避できるのかを解説いたします。

決算書・法人税申告の不正確さからくるリスクを回避できる

合同会社も株式会社と同様、年度の財務状況を決算書にまとめ、利益と損失、いくら納税するのかを税務署に伝える法人税申告を行います。

もちろん一人合同会社など小規模な場合であっても、決算・申告は必要です。

決算書作成・法人税申告を税理士に依頼することで、得られるメリットは以下のとおりです。

- 税務・会計の業務、専門知識習得に割く時間・労力を経営に充てられる

- 決算書の信用力が高いことで、金融機関から資金調達しやすくなる

- 決算書・申告書の精度が上がるので、税務署が調査に入る「税務調査」のリスクや、追加で納税する「追徴課税」のリスクを大幅に減らせる

- 制度の見落としがなくなり、より大きな節税が可能になる

【一人でマイペースに事業を進める場合は?】

一人合同会社など小規模な場合で、特に比較的マイペースに時間・労力を使って事業される場合であっても、費用と相談しながら業務を限定して税理士を雇うことをお勧めいたします。

不正確な決算・法人税申告により、税務署による調査や追徴課税を防ぐためです。

専門家として税務調査に対応してもらえる

万が一税務調査の対象になっても、税理士と顧問契約を結んでいれば対応を任せられます。

専門家として的確に対応してくれますし、経営者が調査に対応する労力・負担も削減されます。

日々の経理業務から解放される

経理業務については、会計ソフトがあれば自分でできるように感じられるかもしれません。

しかしながら、経営者自ら経理業務を行うと非常に多くの時間・労力を割くことになりますし、専門知識も要されます。

売上に直結するような業務に集中するのであれば、まさに税理士に任せるべき業務だといえるでしょう。

税務・財務のアドバイスを受けて経営判断が迅速・的確になる

税務・財務・経営など、税理士に相談しアドバイスを受けることで、経営判断が迅速かつ的確になります。

一人で調べ考え、ときに悩んでいるよりも、遥かにスピード感を持ったミスの少ない経営が可能となります。

また、税務・財務の専門家としての視点で、経営上のアドバイスをもらうこともできます。

「税理士が経営上のアドバイス?」と思われたかもしれませんが、様々な税務・財務関連の業務に関わるので税理士は会社の財政状況に詳しくなるのです。

同様に的確な資金調達のタイミングを相談し、資金繰りを改善することも可能です。

各種手続きを任せてメインの業務に集中できる

事業を進めていく中で、様々な届出や許認可申請は必ずついて回ります。

このような手続きを税理士に任せておけば、経営者が取り組みたい業務に充てる時間を増やすことができます。

税理士を雇うタイミングはいつが最適か?

可能な限り、合同会社の設立を進めるタイミングで税理士と顧問契約を結ぶのがお勧めです。

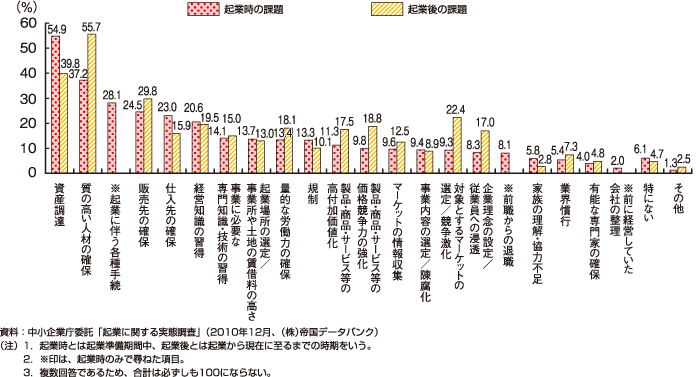

合同会社を設立する際にしなければならないことは、たくさんあります。創業計画書の作成や資金調達、販路開拓、様々な手続きなど、かなりの知恵や労力を要します。

特に起業に伴う各種手続きは、起業時に多くの起業家が抱える課題ですから、解消しておくに越したことはありません(グラフ左から3つめ)。

出典:起業時及び起業後の課題|中小企業庁 2011年版「小規模企業白書」

合同会社であっても、必要書類を揃えて設立手続きをするのはもちろん、国税や地方税、社会保険、従業員を雇う場合は給与関係…と非常に多くの手続きがあります。

設立を進めるタイイングで税理士を雇っておくのが最も良いのです。

税理士費用の問題はどうするのか?

費用の問題が、税理士を雇うにあたっての最大の障壁になります。

費用の問題がなければ税理士を雇わない理由はないと言って良いでしょう。

税理士との顧問契約にかかる費用相場は一般的に月1〜5万円です。

費用をできるだけ抑えて税理士を最大限に活用する考え方も解説しておりますので、こちらの記事も参考になさってください。

税理士は月いくらで雇える?費用を抑えて効果を上げる方法

いずれにしても、まずは費用の不安と現状の課題を税理士に相談し、最も良い落とし所を見つけていきましょう。

この記事のまとめ

原則、合同会社に税理士は必要です。顧問契約を結び継続的に業務を依頼することをお勧めいたします。

- 【第一の理由】税理士を雇うべきかという観点では、合同会社も株式会社も変わらない。

- 【第二の理由】経営者が時間・労力・集中力を経営に集中させることで、経営を能率的かつミスなく行える。

経営者が経営に集中でき、思い描く未来を掴まれることをお祈り申し上げます。

弊社末松会計事務所おきましても、テクノロジーを駆使した経営サポートでお力になるべく、いつでもご相談をお待ちしております。

お問い合わせはこちら