在籍確認なしで借りられるカードローンを選べば、職場への電話連絡を回避できて周囲に知られずにキャッシングできます。

カードローンの申込時には勤務先に電話にて在籍確認が実施されますが、職場に電話連絡をしてほしくないと思う人がほとんどです。

電話での在籍確認を実施していないカードローンは以下のとおりです。

| カードローン | 詳細 | 在籍確認(電話連絡) | バレにくさ | 金利 | 無利息期間 |

|---|---|---|---|---|---|

プロミス |

詳細 >

|

原則勤務先への電話連絡なし | ◯ | 4.5%~17.8% | 30日間 |

アイフル |

詳細 >

|

原則勤務先への電話連絡なし | ◯ | 3.0%~18.0% | 30日間 |

SMBCモビット |

詳細 >

|

WEB完結+銀行口座連携で電話連絡なし | ◯ | 3.8%~18.0% | – |

アコム |

– | 原則勤務先への電話連絡なし | 〇 | 3.0%~18.0% | 30日間 |

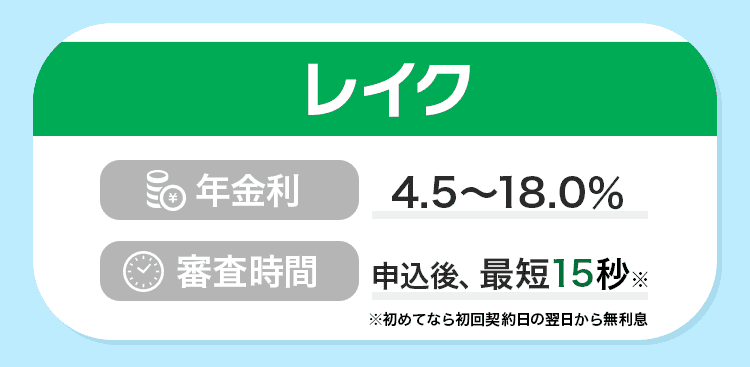

レイク |

– | 勤務先への電話連絡なし※ | 〇 | 4.5%~18.0% | 最大365日間※ |

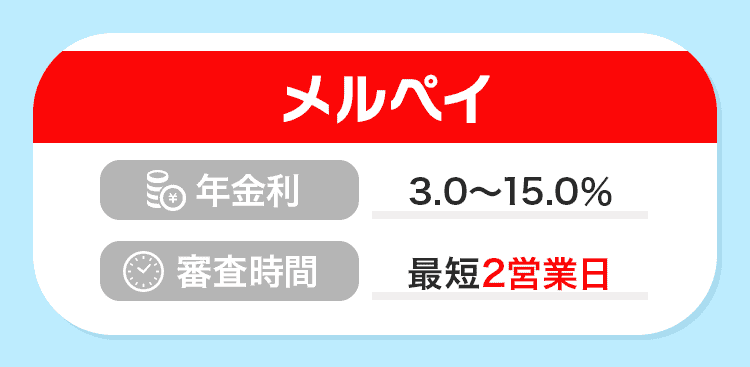

メルペイスマートマネー |

– | 勤務先への電話連絡なし | 〇 | 3.0%~15.0% | – |

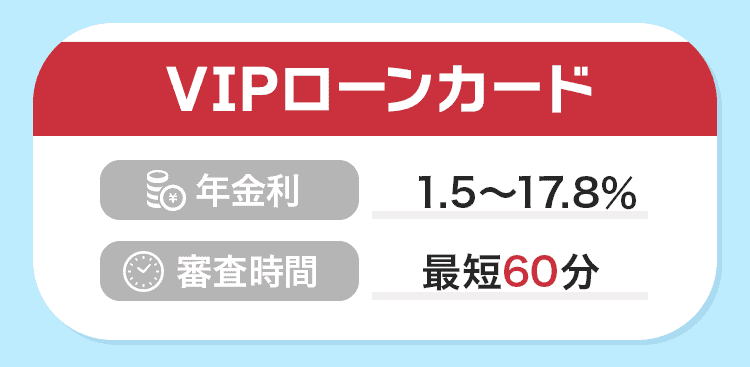

VIPローンカード |

– | 勤務先への電話連絡あり →事前相談で電話連絡なしになる可能性あり |

△ | 1.5%~17.8% | – |

銀行カードローンや中小消費者金融における在籍確認の実施状況や、電話連絡を回避しやすい人の特徴も解説するので、誰にもバレずに借りたい人はぜひチェックしてください。

職場へ電話連絡なしで借りられる在籍確認なしカードローン15社

原則、職場への電話連絡なしで借りられるカードローンは以下の15社です。

在籍確認なしのカードローン15社

- プロミス

- SMBCモビット

- アイフル

- アコム

- レイク

- メルペイスマートマネー

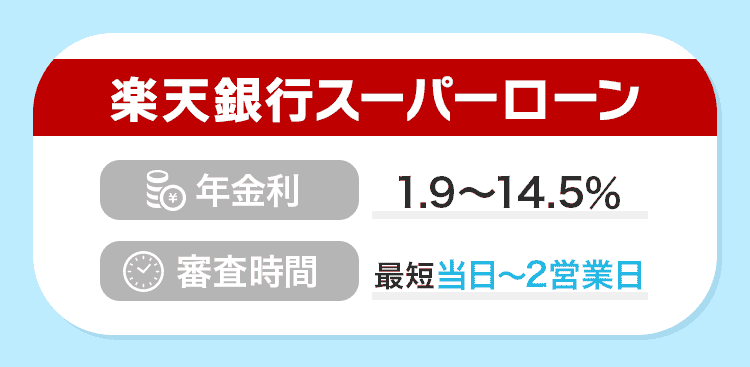

- 楽天銀行スーパーローン

- 三菱UFJ銀行のバンクイック

- 三井住友銀行 カードローン

- セブン銀行カードローン

- 横浜銀行カードローン

- アロー

- ベルーナノーティス

- フクホー

- いつも

在籍確認は職場に電話連絡をするのが原則ですが、昨今はプライバシー保護やサービスの利便性向上のため、以下の手段で代替できるカードローンが増えています。

- 指定された方法での申し込み(口座開設など)

- 会社への在籍が確認できる書類(社員証・健康保険証・雇用契約書など)の提出

- 収入証明できる書類の提出(源泉徴収票・給与明細書など)

社員証や給与明細書など、すぐ手元に用意できる書類を受け付けている会社を選べば、電話連絡なしで契約できる可能性があります。

実際にチャットサポートや電話による問い合わせで確認した情報も含め、各社の特徴や在籍確認の実施状況を詳しく見ていきましょう。

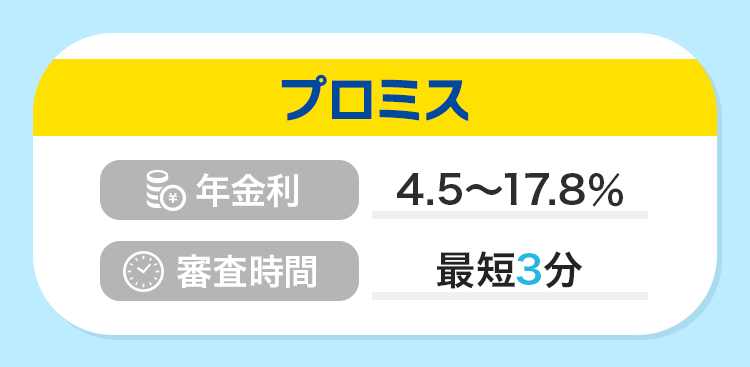

プロミスは原則電話での在籍確認なしのカードローン

| 公式サイト | 詳しくはこちら |

|---|---|

| 融資時間 | 最短3分 |

| 在籍確認の有無 | ◯(原則電話連絡なし) |

| 無利息期間 | 30日間 |

プロミスのチャットサポートに問い合わせたところ、原則として職場への在籍確認は行わないとの回答が得られました。

メッセージの続きでは、もし電話が必要となった際も、本人の同意なしで勝手に電話をすることはないとも明言されています。

さらに以下メールでの問い合わせでは、万が一職場への確認が必要なときも相談に乗ってくれるとあり、バレないための配慮が行き届いているのが分かります。

プロミスの審査時間は最短3分と業界でも屈指のスピードを誇り、急いでいるときも素早い融資を期待できます。

さらに初回借入日の翌日から30日間の無利息期間も設けられているので、スピーディに現金を調達したい人はプロミスに申し込みましょう。

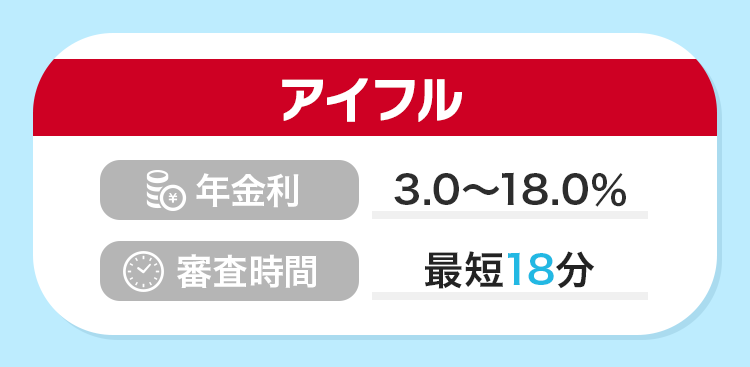

アイフルは99.7%に電話での在籍確認を実施していない

| 公式サイト | 詳しくはこちら |

|---|---|

| 融資時間 | 最短18分 |

| 在籍確認の有無 | ◯(電話連絡は原則なし) |

| 無利息期間 | 初めての方に限り30日間無利息 |

アイフルでは、新規契約に至った申込者のうち、99.7%に対し職場への電話連絡を行っていない実績があります。

お申込みの際に自宅・勤務先へのご連絡は行っておりません。

在籍確認が必要な場合でも、お客様の同意をいただかない限り実施いたしません。

実際、99.7%のお客様には、 電話での在籍確認を実施しておりません※。

※調査期間: 2023年4月1日~5月31日 調査対象: WEBもしくは無人店舗でお申込み後、ご契約いただいたお客様

もし信用情報や申込情報から自分が審査に通ると見込まれるなら、在籍確認の心配をする必要はまずありません。

実際に担当者へ問い合わせたところ、会社へ直接電話による在籍確認連絡を行うことは原則行っていないと回答がありました。

電話連絡が必要となった場合は、本人の同意なしで行わないのはもちろん、電話は個人名でかけるなど配慮も行ってくれます。

30日の無利息期間や最短18分の審査スピードなど、大手消費者金融ならではのサービスも充実しています。

どうしても電話連絡を回避したい人は、アイフルに申し込みましょう。

SMBCモビットは在籍確認の電話を回避できる条件が明確

| 公式サイト | 詳しくはこちら |

|---|---|

| 融資時間 | 最短15分 |

| 在籍確認の有無 | ◯(Web完結で電話連絡なし) |

| 無利息期間 | なし |

SMBCモビットは、Webからの申し込みで以下の書類を提出できる場合、原則として職場への在籍確認の電話連絡が行われません。

- 社会(組合)保険証

- 直近1ヶ月分の給与明細

- 身分証明書(入門証・通行証含む)

- 在籍証明書

保険証は財布に入れている人が多く、直近の給与明細は会社のポータルサイトで簡単に確認できます。

身分証明書もほとんどの人が持っているはずなので、多くの人が条件を満たせます。

SMBCモビットでは、申込後に急いでいる旨を電話で伝えると、優先して審査を行ってくれるのもおすすめポイントです。

融資スピードも最短15分と速いので、上記の書類を用意できる人はSMBCモビットに申し込みましょう。

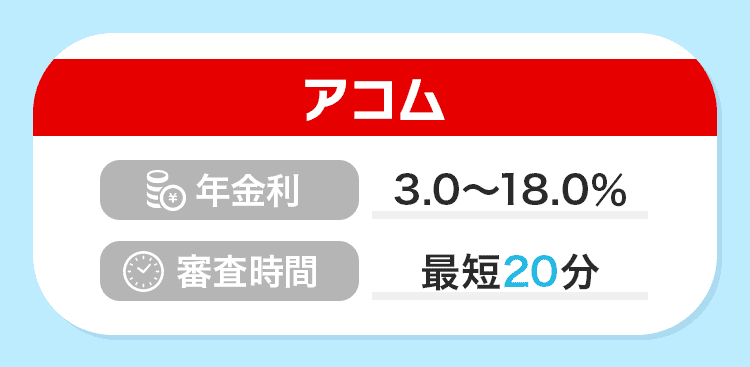

アコムは原則電話での在籍確認なしで初めての人でも利用しやすい

| 融資時間 | 最短20分 |

|---|---|

| 在籍確認の有無 | 〇(原則電話連絡なし) |

| 無利息期間 | 30日間 |

アコムも電話での在籍確認なしで契約できる消費者金融の一つです。

ホームページには、他社と同様に原則書類での在籍確認を行っていると記載されています。

さらに在籍確認についてオペレーターに問い合わせたところ、以下のように丁寧に回答してくれました。

- 勤続年数が短い場合

- 勤務先の実態が不明確な場合

- 過去の信用情報に問題がある場合

アコムは新規利用者数No.1を誇り、それだけ多くの初めてお金を借りる人の対応をしています。

※2024年3月期(2023年4月~2024年3月)における消費者向無担保貸付/消費者金融業態において(同社調べ)

職場にバレたくないのは誰しもが思うことなので、アコムならできるだけバレないための配慮を行ってくれます。

初回30日間の無利息期間や、最短20分のスピード融資も行っているため、初めてカードローンを利用するならアコムがおすすめです。

レイクは在籍確認なし※で必要な場合も会社名を出さないカードローン

| 融資時間 | 最短25分 |

|---|---|

| 在籍確認の有無 | 〇(電話連絡なし※) |

| 無利息期間 | 最大365日間※ |

レイクは電話での在籍確認を行っておらず※、万が一必要な際も「レイク」や「新生フィナンシャル」の会社名は出さないと明言しています。

申込み時に自宅や勤務先に連絡は来ますか?

お申込みの際に、自宅や勤務先へご連絡はおこなっておりません。

在籍確認が必要な場合でも、お客さまの同意をいただかずに実施することはございません。引用元:レイク|よくある質問

電話連絡が必要と判断された場合も、電話をするスタッフの性別や書類での代替が可能かを相談でき、できる限りの配慮をしてくれます。

レイクでは初回契約でWeb申し込みだと、以下の無利息期間が適用可能です。

- 60日間無利息※

- 365日間無利息※

どちらも消費者金融の中では長い水準のため、金利を抑えたい人にはレイクがおすすめです。

利息を少しでも節約したい人は、レイクに申し込みましょう。

メルペイスマートマネーは申込画面に職場の電話番号を入力する欄がない

| 融資時間 | 最短翌日 |

|---|---|

| 在籍確認の有無 | 〇(電話連絡なし) |

| 無利息期間 | なし ※3ヶ月分の利息ポイントバックキャンペーンあり(5/31まで) |

メルペイスマートマネーは申込画面に職場の電話番号を入力する欄がなく、電話での在籍確認を行っていないと分かります。

メルペイスマートマネーは他社とは異なり、独自の審査を行っているのが特徴です。

審査では、主に以下のようなメルカリでの利用実績が重視されます。

- 取引件数

- 評価

- トラブルの有無

金利もメルカリでの利用状況によって決められ、普段から取引を行っている人であれば他社よりも好条件で借りられる可能性があります。

売上金から返済も可能で、メルカリをよく使う人や、他社とは異なる基準で審査をしてほしい人におすすめです。

「今回の借入額」の画面では、借り入れできる見込み額を確認できるので、まずは申込前にいくら借りられるかチェックしましょう。

VIPローンカードは相談次第で職場への電話を避けられる可能性がある

| 融資時間 | 最短60分 |

|---|---|

| 在籍確認の有無 | 〇(原則電話連絡なし) |

| 無利息期間 | なし |

VIPローンカードは職場への電話連絡を原則としていますが、オペレーターに相談すれば、在籍証明書または直近の給与明細1ヶ月分の提出で代替できる可能性があります。

書類で在籍確認を行うには、Webから申し込んだ後に下記へ連絡しましょう。

| 電話番号 | 0120-30-3329 |

|---|---|

| 営業時間 | 【平日】9:00~19:00 【土日祝】9:00~18:00 ※1月1日:休み |

VIPローンカードでは、アプリ(カードレス)型を選べば自宅への郵送物がなく、アプリだけで借り入れと返済が可能です。

最大金利は17.8%と消費者金融の中では低く、審査時間も最短60分と当日中の融資も可能なので、借入条件を重視する人はVIPローンカードに申し込みましょう。

楽天銀行スーパーローンは在籍証明書での代替が可能

| 金利 | 年1.9%~14.5% |

|---|---|

| 在籍確認の有無 | ◯(専業主婦はなし) |

| 無利息期間 | なし |

楽天銀行スーパーローンでは、電話による在籍確認が原則ですが、オペレーターに電話で確認したところ、在籍証明書を提出すれば電話連絡と代えられると言われました。

ただし在籍証明書の発行は会社に依頼する必要があります。

場合によっては発行が必要な理由を聞かれる可能性も考えられるので、電話連絡とどちらの方がバレにくいかは検討が必要です。

なお、専業主婦には電話での在籍確認を行っていません。

Q.審査の際、勤務先への在籍確認はありますか?

A.審査の一環としてお電話にてご勤務先への在籍確認を行わせていただきます。

在籍確認のお電話は、非通知設定・担当者個人名でご連絡いたしますためご安心ください。

楽天銀行スーパーローンは、楽天会員であれば審査の優遇を受けられ、常設の特典として1,000楽天ポイントを付与しているので、楽天をよく利用する人におすすめです。

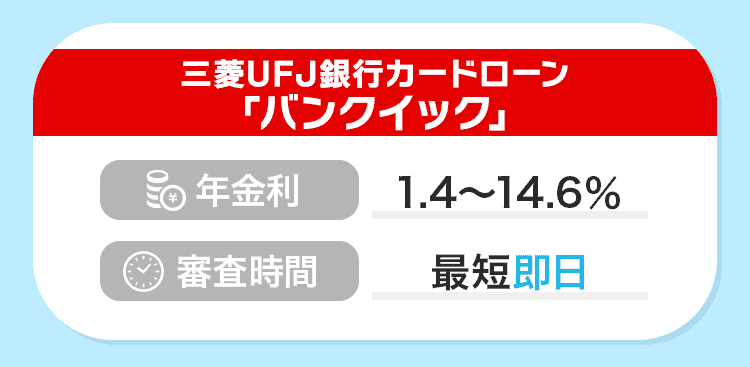

三菱UFJ銀行のバンクイックは会社名の入った書類の提出で在籍確認が可能

| 金利 | 1.8%~14.6% |

|---|---|

| 在籍確認の有無 | ◯ |

| 無利息期間 | なし |

三菱UFJ銀行が提供するバンクイックでは、会社名の入った以下の書類1点を提出すれば、電話による在籍確認を回避できます。

- 健康保険証

- 直近1ヶ月分の給与明細書

- 在籍証明書

- 雇用契約書

電話連絡を回避するためには、申し込んだ後に以下の番号へ電話し、書類で在籍確認を行ってほしいと伝えましょう。

| 電話番号 | 0120-959-555 |

|---|---|

| 営業時間 |

平日 9:00~21:00 土・日・祝日 9:00~17:00 ※12/31~1/3を除く |

バンクイックはカードレスで利用でき、三菱UFJ銀行の口座がなくても申し込みが可能です。

※三菱UFJ銀行の普通預金口座をお持ちの方(「口座あり」ボタンから申し込み)で、 運転免許証またはマイナンバーカードでオンライン本人確認を実施される場合は、カードレスをお選びいただけます。

審査結果は最短当日に分かるため、急いでいる人にもおすすめです。

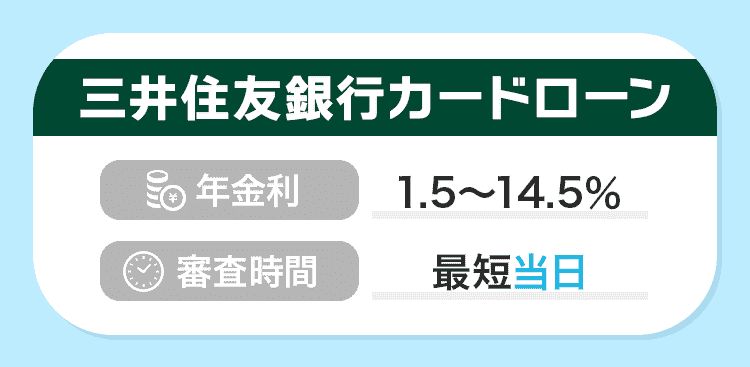

三井住友銀行 カードローンは書類での在籍確認が可能!申込後に電話で伝えよう

| 金利 | 1.5%~14.5% |

|---|---|

| 在籍確認の有無 | ◯ |

| 無利息期間 | なし |

三井住友銀行 カードローンは、書類での在籍確認が可能です。

Webで申し込んだあとに、書類提出の案内がメールで届くため、それに従って書類を提出すれば職場への電話連絡を回避できる可能性があります。

受け付けているのは、会社名と自分の氏名が記載された以下の書類です。

- 源泉徴収票

- 直近3ヶ月以内の給与明細1枚

- 社会保険証

ただし電話連絡が必要となった場合の、本人への事前確認は行っていません。

そのためどうしても電話してほしくない場合は、申込後に電話でその旨を伝える必要があります。

| 電話番号 | 0120-923-923 |

|---|---|

| 営業時間 | 毎日 9:00~20:00 |

三井住友銀行 カードローンはカードレスで使えたり、毎月5日・15日・25日・末日の4つから返済日を選べるため、使い勝手のよいカードローンを探している人におすすめです。

セブン銀行カードローンは高い確率で電話での在籍確認を回避できる

| 金利 | 12.0%~15.0% |

|---|---|

| 在籍確認の有無 | ◯(電話連絡は原則なし) |

| 無利息期間 | なし |

セブン銀行カードローンは、ホームページで「原則電話連絡を行っていない」と謳っています。

Q.ローンサービスの審査にあたって、登録の電話や勤務先に電話連絡はありますか。

A.原則としてご連絡することはありませんが、場合によってはご連絡することがあります。

電話連絡をしない旨を明言している銀行は少ないため、高い確率で電話連絡を回避できることが期待できます。

セブン銀行カードローンでは、ネット銀行の強みを生かし、アプリ完結や最短翌日の融資が可能です。

全国のセブン銀行ATMが手数料無料で使えるため、いつも使っている銀行のATMを探す必要がないのも便利です。

便利に使えるカードローンを探している人は、セブン銀行カードローンに申し込みましょう。

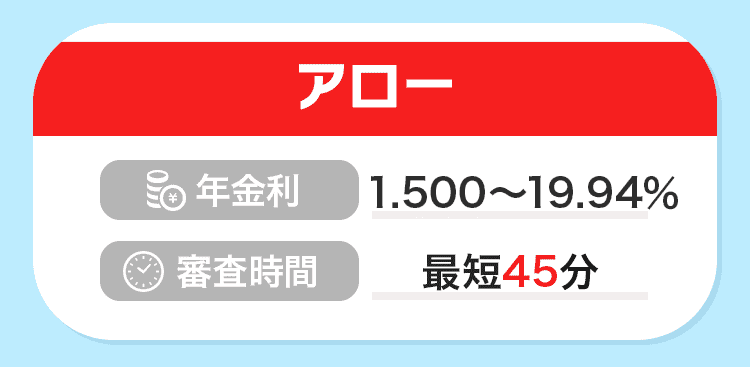

アローはホームページに職場への在籍確認なしと明記

| 融資時間 | 最短45分で審査完了 最短当日中に振込 |

|---|---|

| 在籍確認の有無 | 〇 |

| 無利息期間 | × |

アローは、ホームページに原則として職場への在籍確認を実施していない旨が明記されており、安心して申し込めます。

Web完結での契約に力を入れており、専用アプリから提出書類の提出が可能なため、外出先からでもスマホがあれば申し込みができます。

最大金利は19.94%と少々高めですが、最短45分のスピード審査や返済日を5日刻みで設定できる点など、痒いところに手が届くサービスが特徴です。

大手の審査に通らなかったときや、外出先で急に現金が必要となったときに備え、選択肢に入れておきたい消費者金融です。

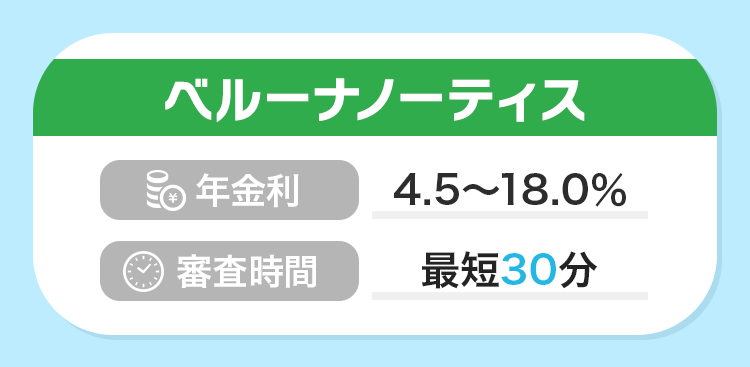

ベルーナノーティスは電話以外での在籍確認も可能

| 融資時間 | 最短30分で審査完了 最短24時間以内に融資 |

|---|---|

| 在籍確認の有無 | 〇 |

| 無利息期間 | 条件を満たすことで何度でも14日間無利息 |

ベルーナノーティスに電話で問い合わせたところ「電話連絡以外の在籍確認の方法はある」との回答が得られました。

在籍確認の具体的な方法や、提出が必要な書類については申込者ごとに異なるため、仮審査に通った段階で詳しい案内があるとのことです。

ベルーナノーティスは最短30分の審査完了を謳っており、最短24時間以内の融資も可能としています。

申込後に電話で急いでいる旨を伝えると、優先して審査を進めてくれるため、在籍確認の相談も兼ねて電話をするのがおすすめです。

| 電話番号 | 営業時間 |

|---|---|

| 0120-77-0210 |

平日:9:00~20:00 土曜祝日:9:00~17:00 (日曜・年末年始を除く) |

ベルーナノーティスでは、初回の借り入れでは14日間の無利息期間が適用されます。

さらに完済後、前回の無利息期間適用の借入日から3ヶ月経過した後であれば、何度でも14日間の無利息期間を利用できるので、利息を節約したい人におすすめです。

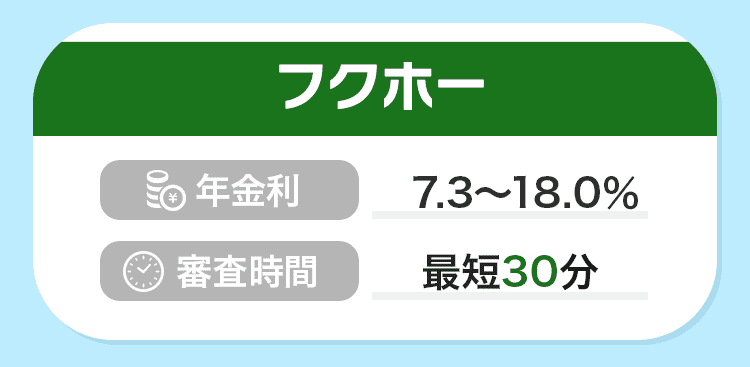

フクホーは在籍証明書の提出で在籍確認を完了できる

| 融資時間 | 来店可能なら最短即日融資 |

|---|---|

| 在籍確認の有無 | 〇 |

| 無利息期間 | × |

フクホーでは電話連絡の代わりに、在籍証明書の提出で在籍確認を完了できます。

在籍証明書をスムーズに取得できさえすれば、誰にもバレずに借りられます。

フクホーはフリーローン(証書貸付)を提供している金融機関のため、一度にまとまったお金が必要な人におすすめです。

返済方法については、通常の元利均等返済と、元金の金額を自由に設定できる元金自由返済を採用しています。

元金自由返済は、利息分を支払えば元本部分は任意の金額を設定でき、自分のペースで返済を進められる方法です。

3年または5年以内に完済できるよう設定する必要がありますが、毎月の返済額を抑えたい人はフクホーに申し込みましょう。

いつもは書類での在籍確認が可能!60日間の無利息期間も魅力

| 融資時間 | 最短30分(フリーローンの場合) |

|---|---|

| 在籍確認の有無 | 〇(原則電話連絡なし) |

| 無利息期間 | 最大60日※ |

いつもは下記に記載している書類での在籍確認を可能としており、電話連絡は原則行っていません。

在籍確認は社会保険証・給与明細・社員証等での確認も可能です。

ただし、審査状況によってお電話が必須となる場合もございます。

その際は、お客様に事前確認を行いますのでご安心下さい。

引用元:チャットサポート|いつも

実際に、2023年の1年間で在籍確認の電話を行わなかったケースは99%であり、大手消費者金融と同等以上の水準です。

いつもはフリーローンの形式をとっているため、カードが発行されない点もバレにくいポイントです。

さらに初回かつ60万円以上の契約となった場合には、60日間の無利息期間が設けられています。

Web申込なら最短30分の審査も可能で、大手と遜色ないサービス力を誇るため、中小消費者金融を検討している人には特におすすめです。

銀行カードローンは原則電話での在籍確認があるがキャッシング先によって対応は異なる

銀行のカードローンでは、電話での在籍確認が行われるのが基本です。

ただし書類での在籍確認に対応している銀行や、主婦に対しては電話連絡を行わないとする銀行も一部あります。

以下では、下記の代表的な銀行カードローンの在籍確認の実施状況を解説します。

- イオン銀行カードローン

- オリックス銀行カードローン

- 横浜銀行カードローン

- auじぶん銀行カードローン

電話連絡の方法や、書類での代替が可能な場合はその旨も記載しているので、詳しく見ていきましょう。

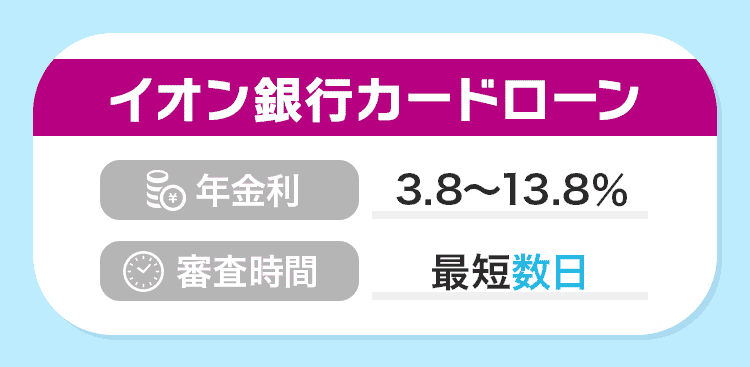

イオン銀行カードローンは在籍確認が必須だが最大金利が13.8%と低いのが魅力

| 金利 | 3.8%~13.8% |

|---|---|

| 在籍確認の有無 | ◯ |

| 無利息期間 | なし |

イオン銀行カードローンは書類での在籍確認に対応しておらず、電話連絡が必須です。

ただし社名を隠し、個人名で連絡するなど最低限の配慮は行ってくれます。

Q.自宅や勤務先に在籍確認の連絡が入るって聞いたけど…

A.ご勤務先へ在籍確認をお電話でさせていただいております。

社名は名乗らず個人名でご連絡させていただいておりますが、社名を尋ねられた場合や、お客さまご自身から社名開示のご希望があった場合は「イオン銀行」と名乗らせていただく場合がございます。

電話連絡は避けられないものの、イオン銀行カードローンは最大金利が13.8%と低いのが魅力です。

銀行カードローンの最大金利は多くの場合で14%~15%のため、利息を節約したい人にはおすすめです。

イオン銀行ATMやE-netのATMが手数料無料で使える点も便利なので、イオン系列の店舗によく行く人は検討しましょう。

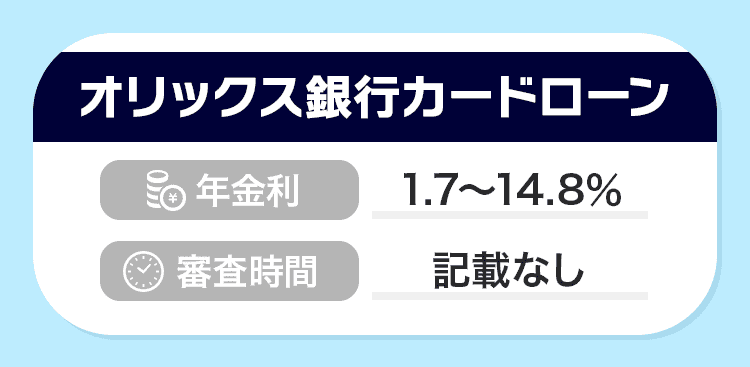

オリックス銀行カードローンは電話連絡必須!がん保障プランは検討の価値あり

| 金利 | 1.7%~14.8% |

|---|---|

| 在籍確認の有無 | ◯ |

| 無利息期間 | 契約日の翌日から30日間 |

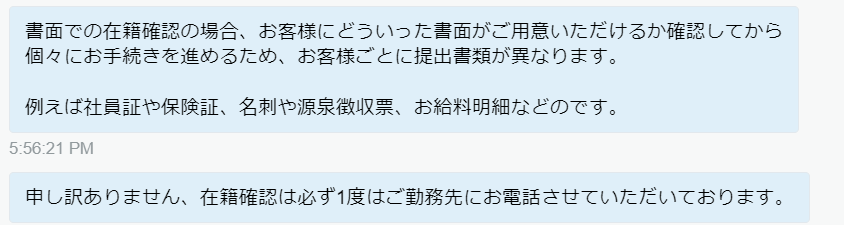

オリックス銀行カードローンは、電話での在籍確認が必須です。

チャットで問い合わせたところ「必ず1度は会社に電話をする」と回答されました。

会社への電話連絡で在籍確認ができなかった場合は、以下の書類での在籍確認が可能な場合があります。

- 社員証

- 社会保険証

- 源泉徴収票

- 給与明細書

- 名刺

必要な書類は利用者ごとに異なるため、詳細は実際に発生した際に確認が必要です。

電話連絡が必須のオリックス銀行カードローンですが、独自のサービスとしてがん保障プラン「Bright」が用意されています。

追加の保険料や金利の上乗せなしで加入でき、借入中に死亡・高度障害またはがんと診断が確定すると借入残高が0円になります。

保険金は下りませんが、家族にマイナスの財産を残したくない人にはおすすめです。

さらに銀行カードローンでは数少ない、30日間の無利息期間を設けているので、電話連絡があるものの検討の価値があります。

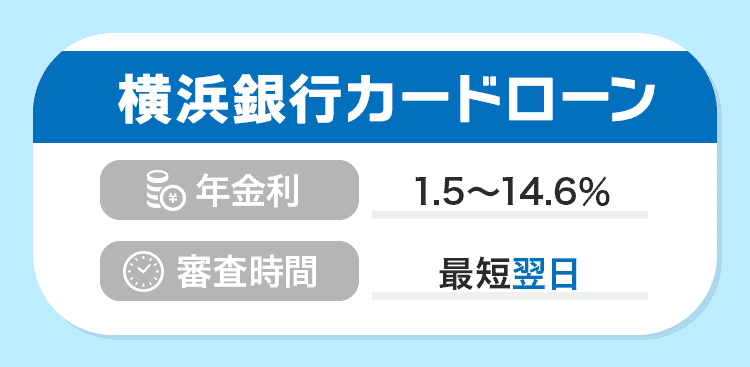

横浜銀行カードローンは書類による在籍確認が可能

| 金利 | 1.5%~14.6% |

|---|---|

| 在籍確認の有無 | ◯ |

| 無利息期間 | なし |

横浜銀行カードローンは、書類による在籍確認に対応しています。

申し込みを行うと、書類提出の案内がSMSで届くため、指示に従い以下の書類を提出しましょう。

- 源泉徴収票

- 直近3ヶ月以内の給与明細1枚

- 社会保険証

なお提出する書類には、会社名と自分の氏名が記載されている必要があります。

横浜銀行カードローンは口座がなくても申し込みが可能で、すでに口座を持っている場合は最短即日で審査結果が分かります。

手数料無料で使えるATMが小田急線の各駅に設置されているので、沿線に住んでいる人は通勤や買い物の際に現金を下ろしやすく便利です。

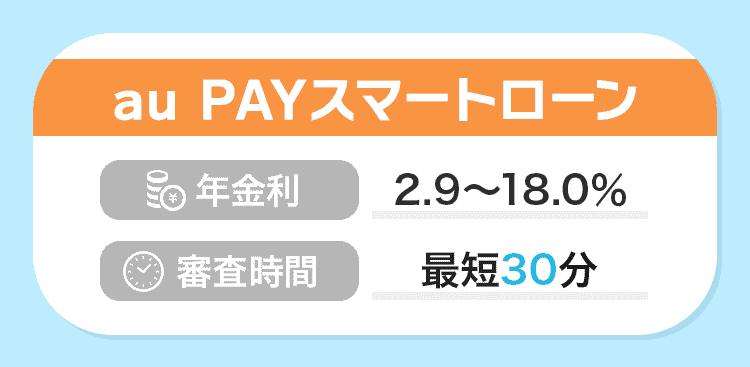

auじぶん銀行カードローンは電話での在籍確認を了承の上申し込む必要あり

| 金利 | 通常:1.48~17.5% |

|---|---|

| 在籍確認の有無 | 〇 |

| 無利息期間 | なし |

auじぶん銀行カードローンのオペレーターに問い合わせたところ「在籍確認の電話はあることを了承の上で申し込んでほしい」と回答されました。

書類での在籍確認をするケースはあるものの、個別に判断することから一概に「書類での在籍確認が可能」とは言えないためです。

ただし電話連絡の際は、銀行名と個人名どちらを名乗るかは指定が可能です。

お勤めされていることを確認するため、ご登録いただいた勤務先へご連絡させていただきます。

原則、「銀行名(auじぶん銀行)」でご連絡いたしますが、個人名でのご連絡も可能です。

ご希望の際はauじぶん銀行ローンセンターまでお問い合わせください。

auじぶん銀行カードローンは最短即日融資が可能で、申し込みもWeb完結。

カードローンの取引は会員ランクサービスの「じぶんプラス」の加算対象で、スタンプを貯めるとPontaポイントの倍率やATMの手数料無料回数がアップします。

急いでいる人や、auじぶん銀行を普段から使っている人におすすめです。

フリーローンでも電話による在籍確認は原則必要!ただし書類OKのケースもあり

一回にまとまったお金の融資を受けられるフリーローンでも、原則として電話による在籍確認が必要です。

フリーローンはカードローンに比べて金利が低く設定される傾向にあり、その分審査を慎重に行わなければならないためです。

ただし一部の銀行では、書類での在籍確認に対応しています。

例えば三井住友銀行に問い合わせたところ、フリーローンの在籍確認を書類で実施できるケースがあると分かりました。

勤務先に電話で在籍確認は行われるのか

行われる。ただし、電話が不要となるケースもある。

職場への連絡を避けたい場合は、その旨を伝えれば、可能な限り要望に応じてもらえる。

相談の連絡はどういったタイミングで行うのか

メールまたは電話で連絡可能。

・申し込み完了メールを受け取った後、その返信時に連絡

・申し込み後20~30分程度経過してから電話をする(個人データの反映に時間がかかるため)

電話での確認を省略するために

勤務先に在籍していることを書類で証明できれば、電話確認を省略することが可能。

ただし、必ずしも電話確認が不要になるとは限らない。

勤務先の同僚や上司にバレるのをどうしても避けたい

電話での確認が求められる場合、連絡の時間を指定できる。

指定した時間内であれば自分が対応可能なため、職場の人に知られるリスクを減らせる。

提出できる書類は源泉徴収票や給与明細書などで、会社名と自分の氏名が記載されているものです。

フリーローンはカードローンのようにこまめに借りられませんが、旅行や冠婚葬祭、スクール代など一回の大きな支払いに向いている商品です。

フリーローンを考えており、電話連絡を回避したい人は、事前に金融機関に問い合わせてみましょう。

中小消費者金融は電話での在籍確認が行われる傾向にある

中小消費者金融では、電話による在籍確認を行う会社が多い傾向です。

中小消費者金融は、大手の審査に通らなかった人が申し込むケースが多く、その分審査を慎重に行う必要があるためです。

本記事では、以下の中小消費者金融の在籍確認の実施状況を紹介します。

| 消費者金融 | 在籍確認の方法(原則) |

|---|---|

| セントラル | 電話(相談可能) |

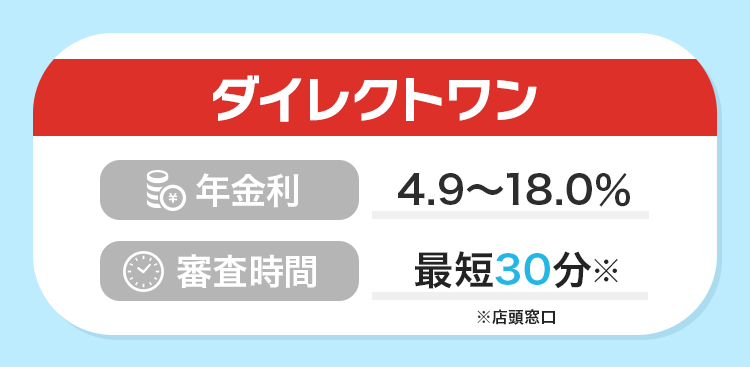

| ダイレクトワン | 電話または書類 |

| ニチデン | 電話 |

在籍確認で職場にバレないための配慮は、やはり大手の方がきめ細かいため、バレるリスクを減らしたい人はまず大手に申し込むのがおすすめです。

もし大手の審査に通らなかった場合は、以下の消費者金融への申し込みも検討しましょう。

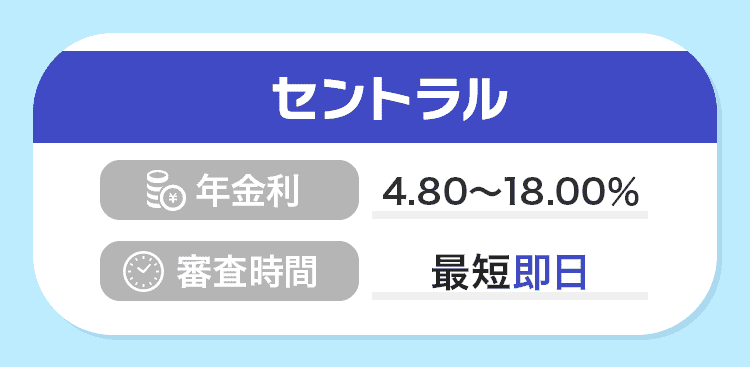

セントラルは在籍確認の方法を事前に相談できるカードローン

| 融資時間 | 平日14時までの申し込みなら即日振込可能 ※自動契約機で申し込めば平日14時以降でも即日融資が可能な場合あり |

|---|---|

| 在籍確認の有無 | 〇 |

| 無利息期間 | 最大30日間無利息 |

セントラルでは電話での在籍確認を原則としているものの、一度申込者と相談の上どのように行うかを決めてくれます。

在籍確認は、一度お客様とお話をしてからどのようにするかを確認致します。

お申し込みをいただいてからすぐにお取りするわけではございません。

基本的にお電話確認をさせていただきます。

引用元:よくあるご質問|セントラル

メールでも問い合わせてみましたが「どの方法で在籍確認を行うかは審査内容によるため、現時点で明言はできない」との回答がありました。

少なくとも知らないうちに職場へ電話される心配はなく、バレずに在籍確認をする方法を相談できるのは安心できるポイントです。

セントラルは平日14時までの申し込みで、最短即日融資が可能。

さらに新規契約者は30日間の無利息期間が適用されるので、無利息期間を利用したい人にもおすすめです。

ダイレクトワンは電話連絡が必要な場合も事前に連絡してくれる

| 融資時間 | 平日13時までの受付で当日振込可能 |

|---|---|

| 在籍確認の有無 | 〇 |

| 無利息期間 | 55日間※Web申し込みの人限定 |

ダイレクトワンのオペレーターに問い合わせたところ「在籍確認の電話が必要かどうかは個別に判断するため、一概には回答できない」と言われました。

ただし電話連絡が必要な場合は事前に通知をしてくれるため、少なくとも職場へ勝手に電話される心配はありません。

電話連絡が必要となったときは、以下の対応が可能です。

- 電話をかける時間を指定する

- 会社の電話からダイレクトワンへかける

会社の電話からかけるのであれば、昼休みや定時後などの人がいない時間を見計らってかければ周りにバレずに在籍確認ができます。

電話を受けるだけでなく、こちらから都合のよい時間に電話をかけられるのはダイレクトワンならではの配慮です。

これまでは、ダイレクトワンで即日融資を受けるには店舗への来店が必要でしたが、現在はWebからの申し込みでも即日融資が可能になりました。

急いでいる人は朝一に申し込みを済ませ、必要に応じて在籍確認の相談をしましょう。

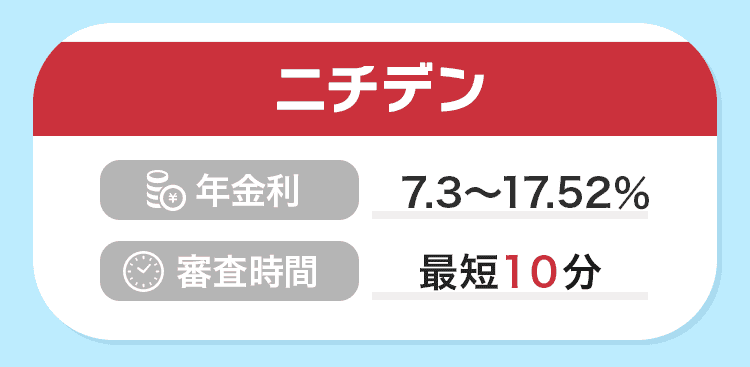

ニチデンは電話連絡があるが100日間の無利息期間がある

| 融資時間 | 14時までの申し込みで即日融資 |

|---|---|

| 在籍確認の有無 | 〇 |

| 無利息期間 | 最大100日間 |

ニチデンは電話での在籍確認を必須としていますが、電話は個人名でかけるといったプライバシーへの配慮を行っています。

審査の際には、個人情報に記載されている勤務先への在籍確認が行われます。

勤務先に電話がかかってきますが、キャッシング会社の名前を名乗ることはありませんので、「キャッシング利用が勤務先にバレるかもしれない」という心配はありません。

引用元:お金を借りるまでの流れ|ニチデン

電話での在籍確認が行われるものの、ニチデンは金利や100日間の無利息期間などサービス力が魅力です。

最大金利は17.52%と消費者金融の中では良心的な水準で、他社で100日間の無利息期間を設けている会社はほとんどありません。

書類での在籍確認が可能なカードローンで、審査に通らなかった際の候補として考えておくのがおすすめです。

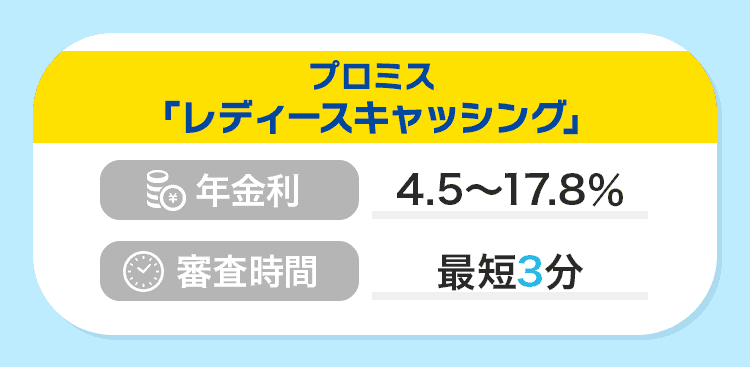

在籍確認なしの女性向けカードローンならプライバシーが守られて安心

女性向けの在籍確認なしのカードローンなら、勤務先への電話なくプライバシーが守られたまま安心してキャッシングできます。

女性向けカードローンの特徴は以下の通りです。

- 女性専用ダイヤルがある

- 初回の利用者に無利息期間サービスがある

- Web完結で来店不要

女性専用ダイヤルは女性オペレーターが対応してくれるため、初めての利用で不安な人でも安心して相談できます。

専業主婦や子育て中で、女性ならではの悩みを抱えているときは、女性相手に相談したいものです。

親身になって話を聞いてくれる女性相手に相談できるので、生活やお金のやりくりについて悩んでいる人に向いています。

初回利用者に限り無利息期間サービスを提供している商品が多く、少しでも利息の負担を軽減可能です。

Web完結の女性向けカードローンは、来店する必要がないため周囲の人に知られずに申し込めるのがメリット。

転職したばかりの人やパートで収入が少ない人でも、借入希望額を低くして申し込めば審査に通りやすくなります。

女性のプライバシーを守りつつ、初めてでも安心して相談できる女性専用の在籍確認に配慮したカードローンは以下の3社です。

| サービス名 | 電話連絡 | 金利 |

|---|---|---|

| プロミスのレディースキャッシング | 原則なし | 4.5%~17.8% |

| アイフルのSuLaLi | 原則なし | 18.0% |

| ベルーナノーティス | 原則あり | 4.5%~18.0% |

プロミスのレディースキャッシングは、審査時間が3分と短く在籍確認なしで利用できます。

アイフルのSuLaLiは、最大10万円までしか借りられないものの、在籍確認を行わないので周囲に知られる心配がありません。

ベルーナノーティスは、基本的に電話による在籍確認が行われますが、女性オペレーターに相談すれば柔軟に対応してくれます。

それぞれに初回無利息サービスが適用されるので、自分のライフスタイルや条件に合ったカードローンを選びましょう。

プロミスのレディースキャッシングは審査時間3分で電話の在籍確認なし

| 項目 | 詳細 |

|---|---|

| 金利 | 4.5%~17.8% |

| 電話連絡 | 原則なし |

| 審査時間 | 最短3分 |

プロミスのレディースキャッシングは、審査時間が最短3分で電話による在籍確認なしの女性専用カードローンです。

急な出費が重なり次の給料日まで勤務先に知られず、すぐにお金を借りたい人に向いています。

申し込みから契約までプロミスのWeb完結なら、郵送物も自宅に届きません。

プロミスのレディースキャッシングの特徴は以下の通りです。

- 女性専用ダイヤルで相談できる

- 初めての契約に限り30日間無利息サービス

- 学生や主婦も申し込み可能

レディースキャッシングは、女性スタッフのみが対応するレディースコールで相談できます。

男性のオペレーターに相談するのが苦手で女性と話したい人は、レディースコールを利用しましょう。

女性専用ダイヤル「レディースコール」

フリーダイヤル:0120-86-2634

受付時間:平日9:00~21:00(時間外は自動音声のみ)

契約から利用まで、女性オペレーターが対応してくれます。

初めて利用する人は、利用日翌日から30日間無利息サービスが適用できます。

短期間だけお金を借りたい、利息の支払いを節約したい人におすすめです。

借入条件は安定した収入がある18歳以上74歳以下で、学生や主婦も申し込みできます。

誰にも知られずに女性オペレーターに相談しながらキャッシングしたい人は、プロミスのレディースキャッシングを選びましょう。

【属性別】カードローンの在籍確認の実施方法

カードローンでは、原則としてどのケースにおいても在籍確認が行われます。

しかし学生や主婦、テレワークで働いている人の中には「自分には在籍確認が実施されるのか」と気になる人も多いでしょう。

以下では、下記の属性別に在籍確認がどのように行われるのかを解説します。

- 学生

- 短期・日雇いアルバイト

- 主婦

- 派遣社員

- 新入社員・転職直後

- テレワークや在宅勤務

属性によって在籍確認を突破するためのポイントが異なるため、自分のケースではどのような点に注意すればよいのか、以下で詳しく見ていきましょう。

アルバイトをしている学生の扱いは会社員とおおむね同じ

アルバイトをしている学生に対する在籍確認は、会社員の場合とおおむね同じで、電話連絡を行っていない消費者金融なら原則として書類での在籍確認が可能です。

正社員でなくても給与明細や源泉徴収票、雇用契約書は用意できるため、書類で在籍確認を突破できると考えて問題ありません。

ただし収入に対して借入希望額が大きいと、慎重に審査を行うために電話連絡が行われる可能性があります。

電話連絡を回避するには、必要最低限の金額で申し込みましょう。

短期や日雇いアルバイトは連絡が取れる勤務先へ在籍確認を行う

短期や日雇いでアルバイトをしている人が在籍確認を突破するには、連絡が取れる勤務先の番号を申告するのがポイントです。

登録制の派遣アルバイトで、勤務先が毎回変わる場合は登録している会社の番号を伝えましょう。

固定の派遣先があるなら、派遣先の電話番号を伝えると在籍確認がスムーズに進みます。

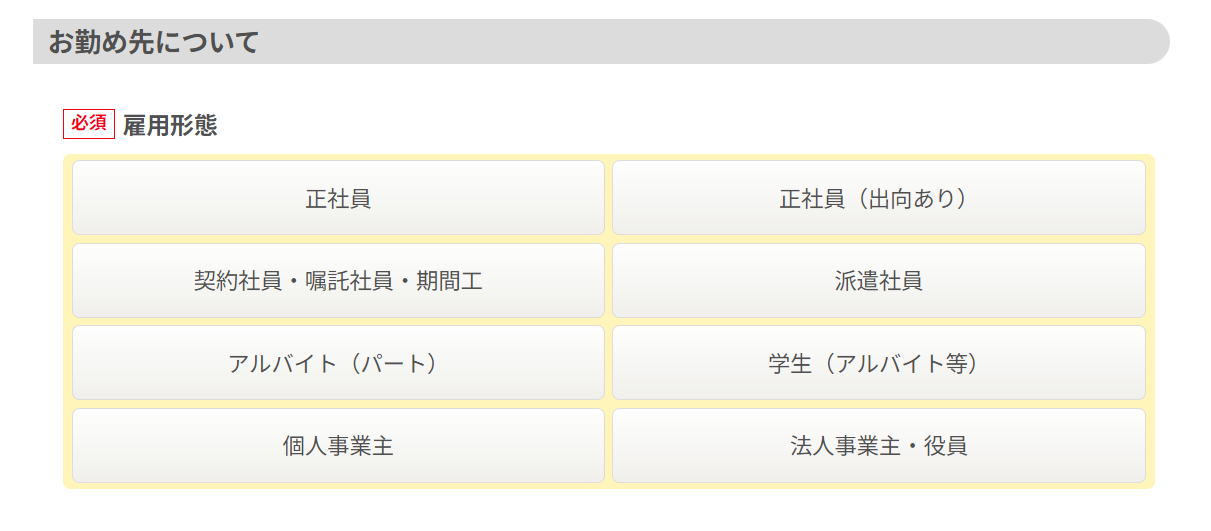

ただし、カードローンを申し込む際に日雇いアルバイトである旨を申告することはありません。

例えばアコムの申込画面では、勤務形態に「日雇い」に該当する項目はないため、派遣社員またはアルバイト(パート)を選びます。

そのため日雇いのアルバイトであっても、扱いは派遣社員やフリーターと原則同じで、書類での在籍確認で済む可能性は十分にあります。

とはいえ在籍確認が必要となった場合に備え、連絡がつきやすい勤務先の番号を伝えましょう。

収入のない専業主婦は原則として在籍確認なし

収入のない専業主婦は勤務先がないため、在籍確認は実施されません。

本人の携帯電話や自宅に電話がかかってくる場合もありますが、どちらかというと本人確認の意味合いがあります。

配偶者の職場へ勝手に電話をされることはないので安心してください。

専業主婦として申し込むときは、以下の制限がある点に注意が必要です。

- 消費者金融からは配偶者に内緒で借りられない

- 一般的に借入限度額は50万円まで

消費者金融は、総量規制の観点から収入のない人への融資が原則としてできません。

例外として、主婦(夫)に対しては、配偶者の収入を基に配偶者貸付という形でなら融資が可能です。

しかし配偶者貸付を受けるには、配偶者の署名入りの同意書が必要なため、内緒では借りられません。

銀行カードローンは上記規制の適用外のため、専業主婦でも同意書なしで、配偶者に知られずに借りられます。

ただし専業主婦(夫)として申し込むと、限度額が50万円までに制限されるのが一般的なので、50万円超の融資を受けるには自分で収入を得る必要があります。

派遣社員の在籍確認は原則派遣元の会社へ行われる

派遣社員で在籍確認が必要となった場合、原則は派遣元の会社へ電話連絡が行われます。

あくまで本人が雇用されており、給与を受け取るのは派遣元の会社であるためで、登録制でも同じです。

ただし特に大手の派遣会社では、個人情報保護の観点から在籍確認の電話に応対してくれないケースがあります。

その場合は派遣先の会社へ電話をかけて確認を取ります。

とはいえ電話連絡なしを謳うカードローンであれば、在籍確認の電話についてはさほど心配する必要はありません。

電話連絡が必要となった際には、カードローン会社から確認の連絡が事前に来るので、そのときに在籍確認の方法を相談しましょう。

就職・転職直後でも在籍確認や審査を突破できる

新卒や転職で入社したての社員でも、在籍確認やローンの審査を突破できます。

新入社員であっても、会社に在籍していれば安定収入があるとみなされるためです。

在籍確認についても書類で代替できるケースがほとんどで、入社間もないからといって特別の措置が取られるわけではありません。

ただしもし電話連絡が必要となったときは、周りに「クレジットカードの在籍確認がある」と事前に伝えるとスムーズです。

同じ部署の人がまだ自分の名前を覚えていない可能性があるのに加え、新入社員に名指しで電話がかかってくるのは珍しいためです。

「就職(転職)を機にクレジットカードを作った」と言えば、怪しまれることはありません。

転職した直後でもカードローンの在籍確認は受けられる?

テレワーク中も在籍確認は行われるが書類なら影響なし

前提として、本人がテレワーク中であっても在籍確認は行われます。

ただし書類による在籍確認を原則としているカードローンなら、そもそも電話連絡を行わないため在籍確認に支障はありません。

電話連絡が必須のときは、会社の誰かが電話を取り、本人の在籍が分かるやり取りができれば在籍確認は完了します。

もし全社的にテレワークを行っており、会社に誰もいない場合は、電話での在籍確認ができないためローン会社に相談しましょう。

カードローンの在籍確認とは?貸し倒れを防ぐため本当に働いているか確認するための審査項目

在籍確認とは、ローンの申込者が申告した通りの職場で本当に働いているかを確認する、審査項目の一つです。

金融機関が在籍確認を行う理由は以下の2つです。

- 返済能力の調査が義務付けられているため

- 貸し倒れを防ぐため

過度な貸し付けによって利用者が多重債務に陥らないよう、消費者金融に代表される貸金業者には、貸金業法により返済能力の調査が義務付けられています。

貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用元:e-Gov法令検索│貸金業法

同時に、カードローン会社は貸したお金が返ってこない貸し倒れを防ぎたいと考えているので、そのためには申込者に本当に返済能力があるかを確認する必要があります。

例えば社員証や給与明細を確認する方法では、審査を行う時点で退職している可能性があるため、確かな裏付けは取れません。

しかし電話による在籍確認なら、電話した時点で申込者が働いているかを確認できるため、書類よりも確実性が高いのです。

金利の低い銀行カードローンやフリーローンで、電話連絡を行うケースが多いのはこのためです。

ただし大手消費者金融や一部の銀行では、利便性の向上や利用者の「バレたくない」という思いに応えるため、電話の代わりに書類の確認をもって在籍確認とするところもあります。

電話連絡をなしにする相談をするのが面倒な人は「電話連絡なし」を謳うカードローンに申し込むのがおすすめです。

在籍確認なしでお金を借りる2つの方法は?キャッシングまたは生命保険の契約者貸付がある

以下2つの方法なら、在籍確認なしでお金を借りられます。

- クレジットカードのキャッシング

- 生命保険の契約者貸付

生命保険の契約者貸付は保険を契約していないと利用できませんが、クレジットカードなら多くの人が持っています。

それぞれどのようにしてお金を借りられるのかを見ていきましょう。

クレジットカードのキャッシングを使う在籍確認なしで借りられる

手持ちのクレジットカードにキャッシングが付帯していれば、ATMですぐに現金を引き出せます。

キャッシングが付帯しているなら、すでに一度審査に通っているため、新たに審査を受ける必要もありません。

一方で新たにキャッシング枠を付ける場合は、審査を受ける必要があり、在籍確認が行われる可能性があります。

なおクレジットカードを発行するときは、ショッピング枠とキャッシング枠でそれぞれ審査が行われます。

カードローンよりも審査が長引く可能性があるため、現金の調達が目的ならクレジットカード新規発行するよりもカードローンに申し込む方がおすすめです。

生命保険の契約者貸付は在籍確認や審査なしで借りられる

貯蓄型の生命保険を契約している人は、解約返戻金の範囲内でお金を借りられる契約者貸付が利用できます。

借りられる金額は解約返戻金の8割程度なので、保険料の払い込みが満了に近い人ほど大きい金額を借りられます。

解約返戻金が担保になることから、借り入れの際に審査や在籍確認は行われません。

契約者貸付は保険を継続しながらお金を借りられる制度のため、現金を確保するために保険を解約する必要がない点がメリットです。

ただし以下の点に注意が必要です。

- 所定の利息がかかる

- 返済ができなかったり、返済額が解約返戻金を超えると保険が解約される

- 完済前に保険金が支払われる場合、元本と利息分が差し引かれる

利息は複利でかかるため、長期間返済が滞ると返済額がふくらみ、解約返戻金の金額を上回る可能性があります。

その場合は保険会社から通知が来ますが、所定の期日までに返済が行われないときは解約されます。

利息はカードローンよりも低く抑えられている傾向なので、生命保険に長く加入している人は検討しましょう。

カードローンの在籍確認はどのようなやり取りをする?情報を裏付けるために審査の最終段階で行われる

電話での在籍確認がどのように行われるか、やり取りの例とともに紹介します。

在籍確認が行われるタイミングは、審査の最終段階が一般的です。

つまり申込情報や信用情報には問題なく、最後に安定収入を得ているかの裏付けを取るために在籍確認を実施します。

電話での在籍確認を行う際に考えられるパターンは以下の3つです。

- 本人が出て在籍を確認できた

- 別の人が出たが在籍を確認できた

- 別の人が出て在籍を確認できなかった

以下では、それぞれのケースにおけるやり取りの例や、なぜそのやり取りで在籍確認が完了できる(できない)のかを解説します。

本人が出られれば在籍確認は完了する

在籍確認の電話に申込者本人が出れば、働いている事実が確認できるため、その時点で在籍確認は完了します。

本人が電話に出るパターンの、一般的なやり取りは以下の通りです。

本人が電話に出た場合

借入先担当者:「〇〇(借入先担当者名)と申しますが、△△さん(申込者)をお願いできますでしょうか。」

申込者:「はい、私が△△です。」

借入先担当者:「改めまして、〇〇(会社名)の〇〇と申します。在籍確認がこれで完了しましたので、引き続き手続きを進めます。」

申込者:「よろしくお願いいたします。」

受け答えも「はい」などと答えるだけで済むケースがほとんどで、小難しいやり取りは不要です。

別の人が出て在籍確認が完了するパターン

電話に自分が出られなくても、在籍確認が完了する場合があります。

例えば、以下のようなやり取りです。

自分以外が電話に出た場合

借入先担当者:「〇〇(借入先担当者名)と申しますが、△△さん(申込者)はご在席でしょうか。」

申込者:「あいにく、会議中です。終わりましたら折り返し連絡を差し上げましょうか?」

借入先担当者:「いいえ、また改めてこちらから連絡いたします。」

本人が会議中であるという返答から、その会社に在籍しているのが確認できるため、この場合は在籍確認が完了できます。

カードローン会社の担当者も、電話で余計な情報は言わないため安心です。

同様に、別の人が電話に出ても以下の返答があれば在籍確認が完了します。

- 離席中である

- 外出中である

- 休暇中である

上記はいずれも在籍している事実が確認できるためです。

別の人が出て在籍確認ができないパターン

別の人が電話に出た場合、以下のような返答があると在籍確認が完了できません。

- そのような人はいない(知らない)

- 個人的な連絡は取り次いでいない

上記は電話を受けた人が自分を知らないときや、プライバシー保護の観点から在籍確認に足る情報が得られないケースです。

在籍確認ができなかった場合は、カードローンの担当者からその旨を伝える連絡と、時間を改めて再度電話をかけるか、別の方法で在籍確認を行うかなどの相談があります。

いずれにしても、何らかの方法で在籍確認ができない限り審査は完了しません。

このような手間をかけたくなければ、電話での在籍確認を行っていないカードローンに申し込みましょう。

在籍確認で会社にバレないための2つのコツは?自分が電話に出れるようにし会社には自然な言い訳を用意

会社に知られずに在籍確認を済ませる方法を知れば、希望に合ったカードローンを選びやすくなります。

以下では、在籍確認の電話連絡が来ても会社にバレないための2つのポイントを解説します。

- 電話に自分が出られるようにする

- 自然な言い訳を用意する

「カードローンの在籍確認はどのように行われる?電話のやり取りを紹介」でも見た通り、電話のやり取りでバレる心配はあまりありません。

加えてバレないための対策を用意しておけば、無事に審査に通過できるので、詳しく見ていきましょう。

電話に自分が出られるように準備する

在籍確認の電話に自分が出られれば、周りにバレることはまずありません。

自分が電話に出るための方法は、以下の2つです。

- 自分が電話に出られる時間帯にかけてもらう

- 代表番号ではなく部署の番号にかけてもらう

多くのカードローンでは、在籍確認の電話をかける時間帯を調整してくれるので、自分が電話を取れる時間帯を指定しましょう。

加えて、自分が電話を取れる番号にかけてもらうのも重要です。

部署番号があれば、代表番号ではなく部署番号を伝えましょう。

もし会社の電話を取れる状態にないときは、下記の言い訳を用意してやりすごすのがおすすめです。

自然な言い訳を用意する

自然な言い訳を用意しておけば、怪しまれずに在籍確認をやり過ごせます。

在籍確認に使える言い訳を以下にリストアップするので、自分がしっくりくるものを探してみてください。

- クレジットカードを作った

- 銀行口座を開いた

- プライベートで名刺交換した人からの連絡

- 取引先からの連絡

- 車・保険・投資の営業電話

言い訳でバレないためのポイントは、相手に「それ以上突っ込む必要がない」と思わせることです。

そのため以下のような言い訳は、相手に「本当かな?」と疑問を持たれたり、興味本位で会話を広げられたりする可能性があります。

- 結婚相手の親からの電話

- 身内からの電話

- 親の賃貸契約の保証人になった

- 自動車ローンを組んだ

- ただの間違い電話

深堀りされるほどボロが出てしまう可能性が高まるため、作り込むよりは当たり障りなく一言で済ませられる言い訳を考えるのがおすすめです。

電話での在籍確認なしのカードローンは必ずしも審査は甘くない

在籍確認の電話連絡を行っていないからといって、必ずしも審査が甘いわけではありません。

カードローン会社も商売をしており、返済の見込みがあるかどうかはしっかりと確認するためです。

例えば電話連絡を回避したい場合、在籍証明書の提出が求められることがあります。

在籍証明書は会社で働いていないと発行できないため、在籍確認においては電話連絡と同様の効果を持ちます。

電話での在籍確認を実施しないのは審査を甘くしているのではなく、申込者の便宜を図っていると考えるのが正確です。

逆に言えば、在籍確認の方法によって審査難易度が変わるわけではないため、周りにバレたくなければ書類での在籍確認に対応しているカードローンを選ぶ方がよいのです。

電話連絡による在籍確認がなくても審査自体は必ず行われる

そもそもの前提として、在籍確認の方法によらずどのカードローンでも審査は必ず行われます。

返済能力の調査は、貸金業法で義務付けられているだけでなく「審査なし」や「ブラックOK」などの誇大広告も禁止されています。

審査なしを謳う金融機関があったとしたら、違法に運営している業者である疑いが強いです。

違法な業者は法外な利息を請求したり、強引な方法で取り立てたりと身の危険にさらされる可能性もあるため、近づかないようにしましょう。