COLUMN経営コラム

COLUMN経営コラム

インボイス対応の請求書はいつの分から?10月以前発行のものはどうなる?

投稿日:2024.01.17

更新日:2024.01.17

税務経理

2023年10月1日にインボイス制度が始まりました。以降はインボイス制度に対応した請求書を発行しないと、買手が消費税の仕入税額控除を受けられなくなります。

ここで問題になってくるのが9月分と10月分をまたぐ請求書です。どのように対応すればいいのか分からない人もいるでしょうから、方法を解説します。

この記事は各分野のプロフェッショナルが在籍する団体が執筆を担当しているので、内容は確かです。

▼ この記事の内容

2023年10月1日インボイス制度がスタートしました

2023年10月1日インボイス制度が開始されました。これにより、売り手が買手にインボイス(適格請求書)を発行しないと、買手は消費税の仕入税額控除を受けられなくなります。

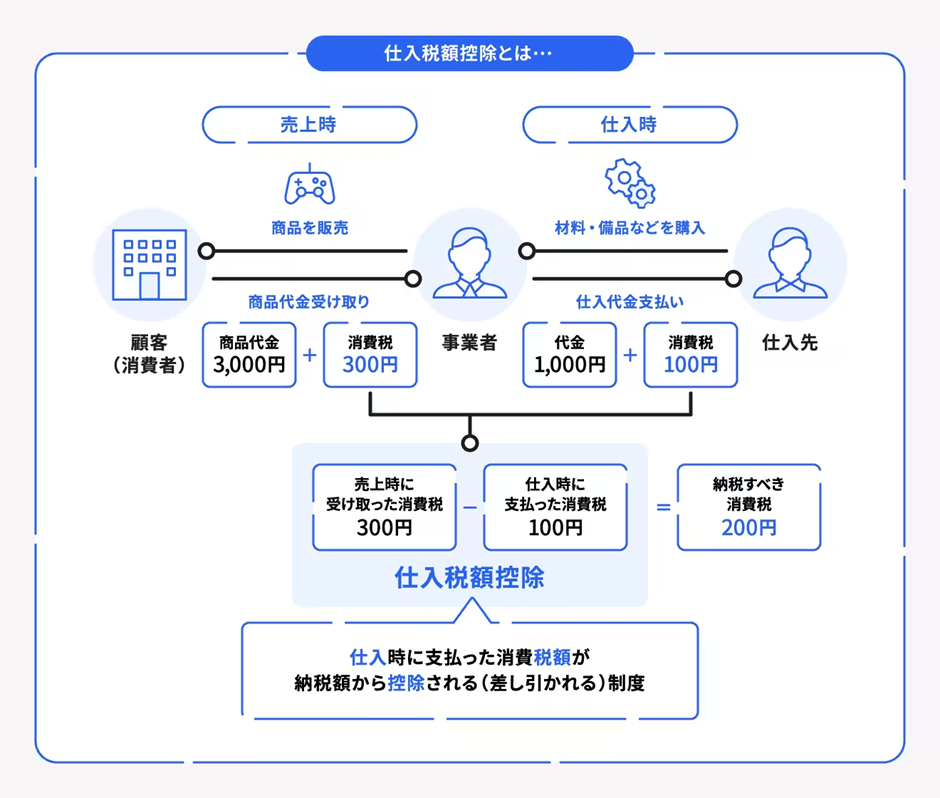

仕入税額控除とは、消費税の二重課税を防ぐ仕組みです。売上の消費税額から仕入の消費税額を差し引いて納税できる制度。仕入税額控除がないと、買手は売上時と仕入時の両方消費税を納めるほか、仕入れ先も納入時に消費税を納めることになります。

つまり、仕入時の消費税が2回徴収されるということであり、税の取り過ぎになります。また、買手にとっては余分な負担が生じることになります。

そのような事態を防ぐのが消費税の仕入税額控除です。具体的な例を図で示しましょう。

ある事業者が3,000円の商品を販売したとします。ここに軽減税率の適用がないとすると、10%分の300円の消費税が課せられます。その事業者が商品を仕入れるときに1,000円支払っていたとすると、消費税は100円。

つまり、事業者が300円の消費税を納めると、仕入時の消費税も含まれてしまうのです。仕入時の消費税は仕入れ先も納めるので、100円分が2回課税されることになります。

それは正しいことではないので、事業者は販売時に支払った消費税から仕入時の消費税を差し引いて、納税するのです。これが仕入税額控除の仕組みです。

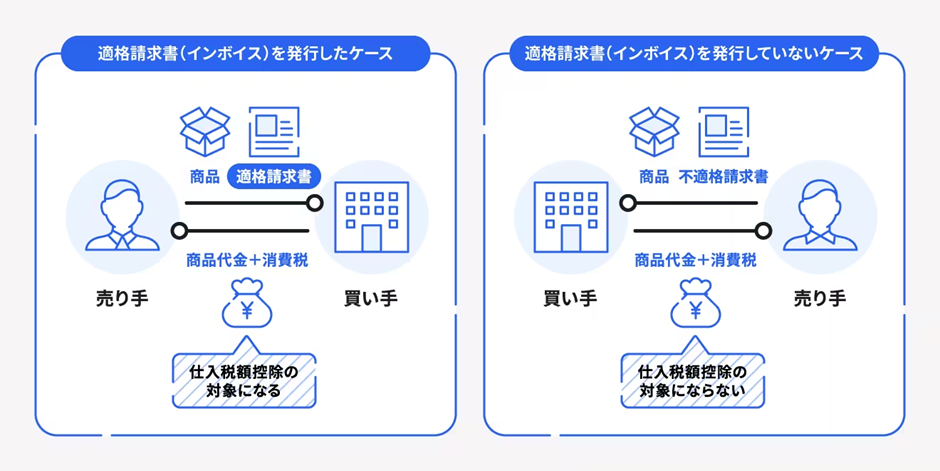

しかし、2023年10月1日からは、仕入税額控除を受けるためにインボイス(適格請求書)が必要になりました。売り手が買手にインボイスを発行し、両者が保存しなければいけません。

インボイスが発行されない取引では、仕入税額控除の適用はなくなります。

インボイス対応の請求書はいつの分から?

インボイス対応の請求書は2023年10月1日分から交付することになるのですが、もう少しこの日付について考えてみましょう。

10月1日以降の取引で対象になるもの

2023年10月1日からインボイスを交付することになる取引の対象は次のようなものです。

- モノの販売:引渡し日、相手方の検収日など、出荷の日として合理的な日

- サービスの提供:物の引渡しを要する場合は、目的物の全部を引き渡した日、物の引渡しを要しない場合は、役務の全部を完了した日

具体例

2023年9月中の取引で10月に請求する場合は、インボイスを発行する必要はありません。例えば、2023年9月締めで、請求書発行が10月になった場合などです。ただし、9月以前にインボイスに対応すること自体を妨げるものではありません。

次に9月中に請求書を出し、10月に納品を行う場合は、インボイス発行の必要性が生じます。

続いて、売り手が売上計上する時期と買手が仕入額を計上する時期が違う場合を見てみましょう。

売り手が2023年9月に課税売上を計上し、買手が2023年10月に仕入税額を計上したとします。この場合も、9月10月にまたがるので、分かりにくいですが、売り手はインボイスを発行しなくても大丈夫です。

買手からインボイス交付を求められても発行する必要はありません。売り手にとってはインボイス制度が始まる前に行った取引に当たるので、インボイスを発行しなくてもいいのです。

買手としては、売り手が2023年10月以降に行った取引からインボイスの交付を求めることになります。

9月分以前の取引で、買い手が消費税の仕入税額控除を受けたければ、区分記載請求書等保存方式を利用してください。区分記載請求書等保存方式は2023年9月30日までの制度で、消費税の軽減税率の8%と通常税率の10%に区分して、請求書に記載する方式です。

電気料金についても確認してみましょう。

電気料金は検針日を基準にして売上や仕入を計上することが多いですが、検針した期間に2023年10月1日が含まれていても、10月1日前後の取引を厳密に区分けする必要はありません。

未成工事支出金及び建設仮勘定に係る課税仕入れの計上時期については以下のようなルールになっています。建設工事等の目的物の引渡し又は完成の日が2023年10月以降であっても、取引自体が9月30日以前なら、区分記載請求書等保存方式による仕入税額向上の適用を受けられます。インボイスは必要ありません。

短期前払費用についてのルールもあります。短期前払費用とは、前払いした費用の内、1年以内にサービスの提供を受けられる分を支払った事業年度に一括して費用計上ができる制度です。

短期前払費用では、売り手の課税売上の計上時期が2023年10月1日以降であっても、9月30日までに課税仕入れを計上していれば、インボイスの発行は必要なく、区分記載請求書等保存方式で対応できます。

区分記載請求書等保存方式とインボイス制度の違いについて

2023年9月30日までは区分記載請求書等保存方式、10月1日以降はインボイス制度で対応することになりますが、両者の違いを表にしてみましょう。

| 区分記載請求書等保存方式 | インボイス制度 | |

| 登録制度 | 事業者登録制度なし | 事業者登録制度あり |

| 免税事業者等からの 課税仕入 | 仕入税額控除の対象となる | 仕入税額控除の対象とならない (6年間の経過措置あり) |

| 売り手の請求書等の 交付義務 | 交付義務なし | 交付義務あり (免除特例あり) |

| 免税事業者等の交付 | 交付可 | 適格請求書発行事業者以外は交付不可 |

記載方法の違いも見ておきましょう。

| 請求書 | 区分記載請求書式 | 適格請求書 |

| ①発行者の氏名または名称 ②取引年月日 ③取引内容 ④取引金額 ⑤交付を受ける者の氏名または名称 | ①発行者の氏名または名称 ②取引年月日 ③取引内容 ④取引金額 ⑤交付を受ける者の氏名または名称 ⑥軽減税率の対象品目である旨 ⑦税率ごとに区分して合計した対価の額(税込) | ①発行者の氏名または名称 ②取引年月日 ③取引内容 ④取引金額 ⑤交付を受ける者の氏名または名称 ⑥軽減税率の対象品目である旨 ⑦税率ごとに区分して合計した対価の額(税込) ⑧適格請求書発行事業者の登録番号 ⑨税率ごとの消費税額 |

ここに挙げた請求書というには、2019年9月30日までの方式でした。2019年10月1日からは区分記載請求書等保存方式、2023年10月1日からはインボイス(適格請求書)方式となります。

インボイス制度への登録が遅れている場合

2023年9月から10月にまたがる取引の請求書方式は上述のようになりますが、インボイス制度への登録が遅れている事業者もいるでしょう。その場合にどうなるかを解説します。

インボイス制度への登録時期

インボイス制度への登録申請は2023年9月30日までに行うことになっていましたが、10月1日以降で申請・登録ができます。10月1日以降の申請をする場合は、申請日の15日目以降を登録希望日に指定できます。

しかし、申請してから実際に税務署から登録番号の通知があるまで少し間が空きます。期間としては、2週間から1ヵ月くらい。

そのため、少しでも早く登録申請をした方がいいのですが、問題は登録番号の通知がまだ来ないときです。このようなときはインボイスを発行できませんが、どうすればいいでしょうか。

2023年9月30日以前と10月1日以降の請求書がまたがっていたとしても。登録番号の通知がないと適切な対応ができません。

そこで、具体的な対応策を紹介しましょう。

売り手の対応策

インボイス制度の登録番号の通知が遅れている場合、売り手の対応策としては次のようなことが考えられます。

- インボイスの交付が遅れることを取引先に伝え、登録番号が通知されてからインボイスを交付する

- 登録番号の通知が来るまでは、通常の請求書を交付し、通知があった後にインボイスを交付する

- 登録番号の通知があった後に、すでに交付した請求書などとの関連性を明確にした上で、取引先に不足していた登録番号をメールや書類でお知らせする

これで、インボイス制度の登録番号の通知が遅れていても、2023年10月1日以降の取引で必要になるインボイスの準備ができるでしょう。

事後交付が難しい小売店などの対応も確認しておきましょう。

まず事前にインボイスの交付が遅れることをホームページや店頭で相手に伝えておきます。そのうえで、次のような対応をしてみましょう。

- ホームページなどで登録番号を伝え、2023年10月1日以降のレシートについては、該当ページを印刷するなどして、一緒に保存してくださいとお知らせする

- 買い手からの問い合わせに応じ、登録番号を伝え、その記録とレシートを一緒に保存してもらう

これなら、売り手がインボイスの事後交付ができなくても、買い手側は2023年10月以降の取引に対応できるようになります。

買い手の対応

買い手が受け取ったインボイスに登録番号が記載されていない場合があります。まだ売り手側に登録番号の通知がないときです。

このようなときは消費税の仕入税額控除を受けられないのかというと、そんなことはありません。売り手がインボイス発行事業者として登録することを確認さえできれば、登録番号がない請求書を元に仕入税額控除の申請ができます。

ただし、後に交付された登録番号やインボイスを保存しなければいけません。

インボイスの書式について

2023年9月30日までの取引については区分記載請求書等保存方式による請求書で消費税の仕入税額控除を受けられますが、10月1日以降にはインボイスが必要になります。

そこでインボイスの書式を確認しておきましょう。

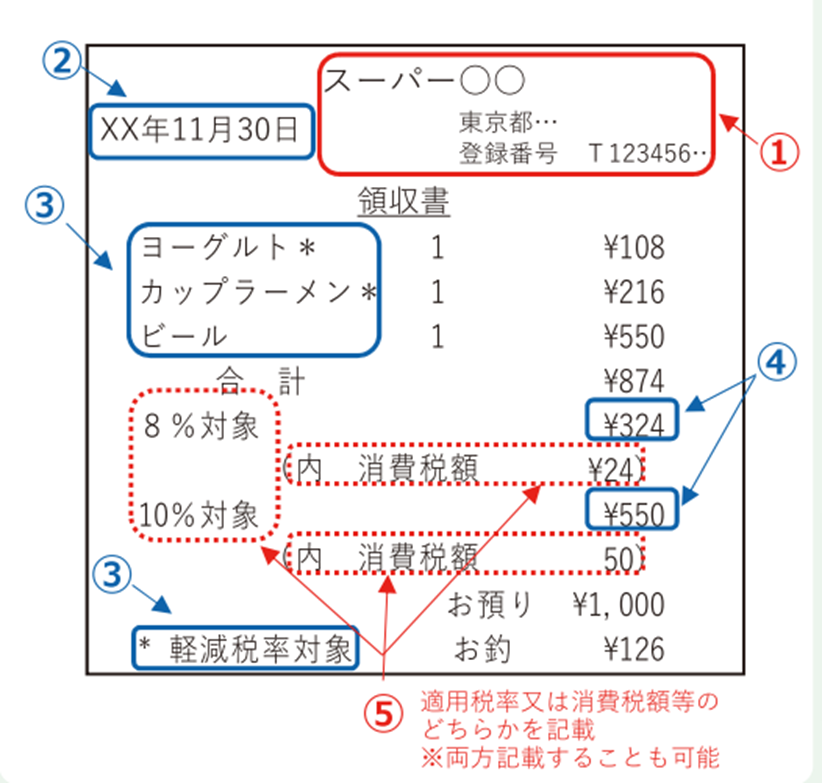

まずインボイスに必要な項目は以下のようなものです。

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額 (税抜き又は税込み)及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名又は名称

1の登録番号と5の税率ごとに区分した消費税額等という部分がポイントです。

画像引用元:国税庁|適格請求書等保存方式の概要

インボイスについては具体的な書式は定められていません。上記の1~6までの項目を満たしていれば、どのようなタイプでも認められます。名称は何でもよく、手書きであっても構いません。

因みに、freee会計もインボイス制度完全対応。インボイス制度に対応した請求書の発行ができます。

簡易インボイスとしての適格簡易請求書もあります。不特定多数の者に対して販売等を行う小売業、飲食店業、タクシー業等に係る取引で利用できます。

適格簡易請求書に記載する項目は以下のようなものです。

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜き又は税込み)

- 税率ごとに区分した消費税額等又は適用税率

簡易というだけに、通常のタイプよりも記載事項が少ないです。消費税額か適用税率のいずれかを記入すればよいことになっています。両方記載しても構いません。

画像引用元:国税庁|適格請求書等保存方式の概要

インボイスは書面でも電子データでも提供できます。記載事項はどちらも同じです。

電子データでの提供方法としては次のようなものがあります。

- EDI取引

- 電子メール送信

- インターネット上のサイト

- 記録用媒体

インボイス対応の請求書はいつからの分になるのかを確認しよう

今回は、インボイス対応の請求書はいつからの分に対して交付するのかを説明しました。

インボイス制度は2023年10月1日からスタートしましたが、分かりにくいのが9月と10月にまたがる取引です。どのように線引きして、どのようにインボイスに対応すればいいのか戸惑うかもしれません。

これは扱っているサービスや取引内容によっても変わることです。記事ではこの点について説明したので、ぜひ参考にしていただき、適切な対応をしていただければと思います。