COLUMN経営コラム

COLUMN経営コラム

インボイスの効果的な活用法とメリット【税理士が図解で解説!】

投稿日:2023.08.09

更新日:2023.08.10

税務経理

2023年10月1日からインボイス制度が始まります。インボイス制度は仕入税額控除を受けるための新しい方式です。

インボイス制度開始に向けて準備作業に追われている事業者も多いでしょうが、今回はこのインボイスの効果的な活用法とメリットを紹介します。

記事を執筆するのは各分野のプロフェッショナルが所属する団体ですから、信憑性の高い情報をお届けできるでしょう。

▼ この記事の内容

インボイス制度とは?

まずは、インボイス制度とはどのような制度なのかから解説しましょう。

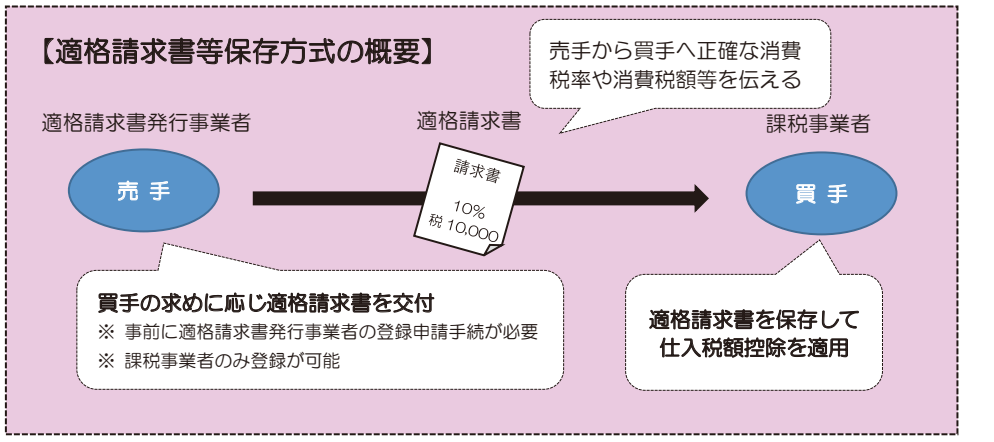

インボイス制度はインボイス(適格請求書とも言う)の発行・保存により消費税の仕入額控除を受けるための新しい制度です。2023年10月1日から開始されます。

インボイス制度の適用対象は売り手と買い手の双方。売り手は買い手からの要求に従いインボイスを交付します。買い手は交付されたインボイスを保存します。交付と保存の両方が正しく行われることで、消費税の仕入額控除を受けられるのです。

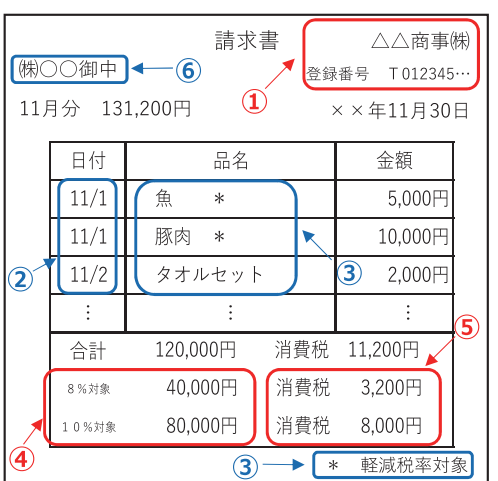

画像引用元:適 格 請 求 書 等 保 存 方 式(インボイス制度)の手引き

仕入額控除とは?

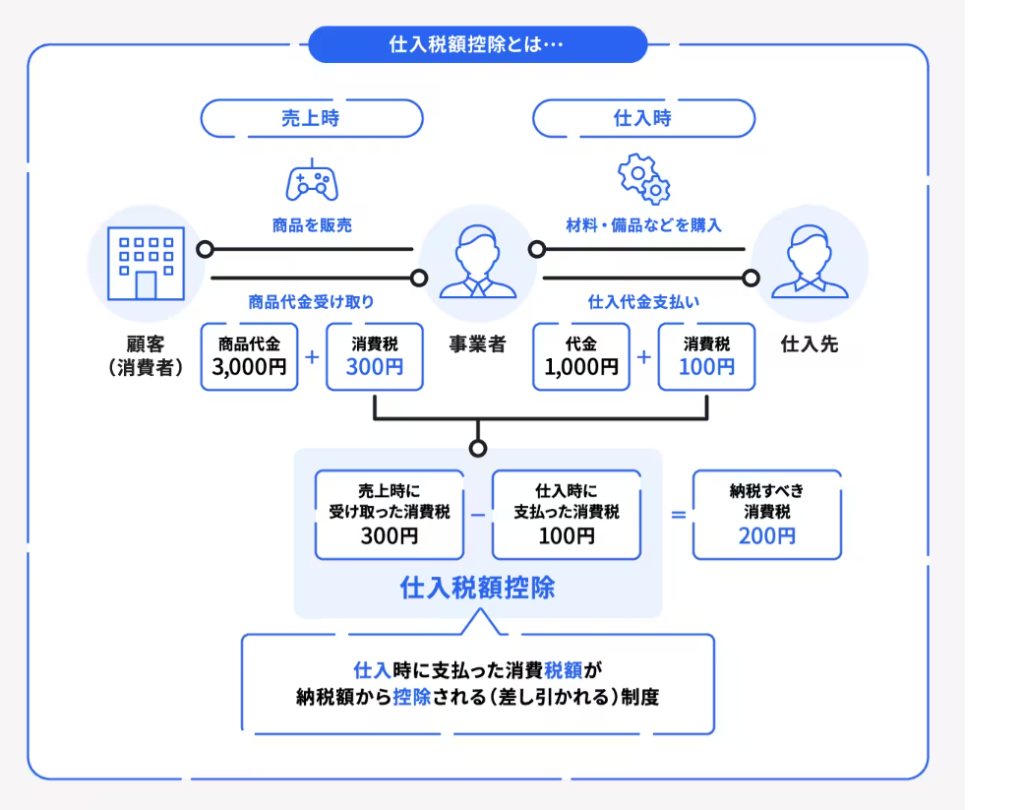

消費税の仕入額控除とは、売上時に発生する消費税から仕入れ時に発生する消費税を差し引く仕組みのことです。

仮に売上時に300円の消費税を受け取ったとします。これをそのまま納税するのではなく、仕入れ時に発生した100円の消費税を差し引くのです。

この差し引きを行わないと、一つの商品に対して消費税が2回分納税されることになってしまいます。商品を購入した消費者が支払う消費税と仕入れを行った事業者が支払う消費税ということです。そのような二重納税を防ぐ目的で、消費税の仕入額控除という制度が設けられています。

画像引用元:消費税の仕入税額控除とは?基礎知識とインボイス制度での変更点をわかりやすく解説

インボイスを交付するために必要なこと

インボイス(適格請求書)を交付する売り手は登録申請書を税務署に提出して、税務署長から適格請求書発行事業者として登録を受けなければいけません。

インボイス制度が開始される時期に間に合わせるためには、事業者は2023年9月30日までに登録申請書を税務署に提出する必要があります。9月30日までに提出した場合は、インボイス制度開始時期の10月1日までに届かなくても、提出したと見なされるのでご安心ください。

もう一点、免税事業者は課税事業者にならないと、インボイスの交付ができません。課税事業者として登録する方法は、事前に「消費税課税事業者選択届出書」を提出することです。 提出時期については経過措置が設けられています。2023年中に登録を受ける場合は、登録を受けた日をもって課税事業者になれます。

インボイスを交付するために必要なこと

インボイス(適格請求書)を交付する売り手は登録申請書を税務署に提出して、税務署長から適格請求書発行事業者として登録を受けなければいけません。

インボイス制度が開始される時期に間に合わせるためには、事業者は2023年9月30日までに登録申請書を税務署に提出する必要があります。9月30日までに提出した場合は、インボイス制度開始時期の10月1日までに届かなくても、提出したと見なされるのでご安心ください。

もう一点、免税事業者は課税事業者にならないと、インボイスの交付ができません。課税事業者として登録する方法は、事前に「消費税課税事業者選択届出書」を提出することです。

提出時期については経過措置が設けられています。2023年中に登録を受ける場合は、登録を受けた日をもって課税事業者になれます。

インボイス制度の効果的な活用法

インボイス制度を効果的に活用するためには押さえておくべきポイントがあります。次のようなポイントです。

- 請求書のフォーマットを変更しておく

- 経理業務の整理をしておく

- インボイス制度に対応したレジに切り替える

- インボイス制度に対応したシステム利用を考える

- 請求書の保管方法を見直す

- 支援制度を活用する

それぞれのポイントを詳しく見てみましょう。

請求書のフォーマットを変更しておく

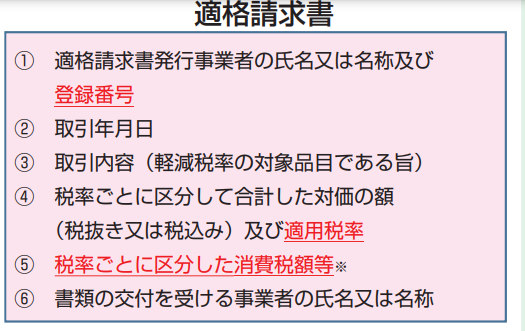

画像引用元:適格請求書等保存方式の概要

インボイス制度を利用するためには、請求書のフォーマットを従来の区分記載請求書から適格請求書(インボイス)の様式に変更しないといけません。

適格請求書の様式として認められるための記載要件があります。以下に掲載しましょう。

- 適格請求書発行事業者の氏名または名称および登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目なら、その旨を記載)

- 税率ごとに合計した対価の額(税抜きまたは税込み)および適用税率

- 税率ごとに区分した消費税額など

- 書類の交付を受ける事業者の氏名又は名称

請求書のフォーマットを変更するとなると、混乱やミスも生じやすくなります。そのため、期限ギリギリに行うと、トラブルの元にもなりますから、早めに手がけておきましょう。また、社員にも周知をし、新しい請求書の利用の仕方に慣れさせてください。

経理業務の整理をしておく

インボイス制度の導入により、経理業務の内容が変わります。請求書の様式だけでなく、消費税の仕入額控除を受けるための要件も新しくなるので、経理部門の負担が増えることも考えられます。

そこで、経理部門の業務がどのように変わるのか整理しておきましょう。適格請求書発行事業者には次のような要件が課されるので、経理の仕事内容に組み込んでおきます。

- 適格請求書の交付

- 適格返還請求書の交付

- 修正した適格請求書の交付

- 写しの保存

この作業内容が経理業務にどう影響するか確認しておき、業務フローの整備をしておいてください。

インボイス制度に対応したレジに切り替える

従来のレジではインボイス制度に対応できませんから、買い換えも必要になってきます。レジ業務を効率化する上でも、買い換えは欠かせません。

インボイス制度に対応したシステム利用を考える

インボイス制度の導入に伴って経理業務が煩雑化する可能性もあるので、インボイス制度に対応する会計システムや請求書作成ソフトの導入も視野に入れましょう。

そのようなシステムやソフトを導入すれば、経理業務の負担軽減になるばかりではなく、インボイスの送付や保存もしやすくなります。

ただ、すでに会計システムや請求書作成ソフトを導入済みの企業もあるでしょう。その場合は、インボイス制度対応に改修できるか調べておく必要があります。改修ができないということなら、新しいシステムやソフトの導入が必要になってきます。

請求書の保管方法を見直す

インボイス制度の導入にあたって、請求書の保管方法を見直してみましょう。仕入税額控除対象の請求書と対象外の請求書を分けて保管するのです。

分類がしっかりされていないと、いざ仕入額控除の申請をしようと言うときに混乱が生じます。そこで改めて分類するのことになるのですが、その手間たるやかなりのもの。

最初からきれいに整理しておけば、後で困ることもなくなります。事前に保管のためのルールを定めておいてください。

支援制度を活用する

インボイス制度の利用において活用できる支援制度があるので、紹介しましょう。次のような制度があります。

免税事業者から課税事業者になる場合

- 納税額の軽減措置

- 持続化補助金

課税事業者の場合

- IT導入補助金

- 少額特例

- ものづくり・商業・サービス生産性向上促進補助金

それぞれの支援制度の内容を見てみましょう。

免税事業者から課税事業者になる場合

免税事業者が適格請求書発行事業者になる場合は、納税額が軽減される措置が設けられています。対象課税期間は2023年10月1日から2026年9月30日で、軽減額は売上税額の2割になります。

これは、適格請求書発行事業者になる場合の事務負担や税負担を軽減するための措置です。

免税事業者から課税事業者になって、適格請求書発行事業者になる場合のもう一つの支援制度が持続化補助金です。補助金が50万円上乗せされます。

持続化補助金にはインボイス特例という枠があり、各補助枠に上乗せされるようになりました。補助金の対象になるのは次のようなものです。

- 機械装置等費

- 広報費

- ウェブサイト関連費

- 展示会等出展費(オンラインによる展示会・商談会等を含む)

- 旅費

- 開発費

- 資料購入費

- 雑役務費

- 借料

- 設備処分費

- 委託・外注費

課税事業者の場合

すでに課税事業者になっている場合は次のような支援制度があります。

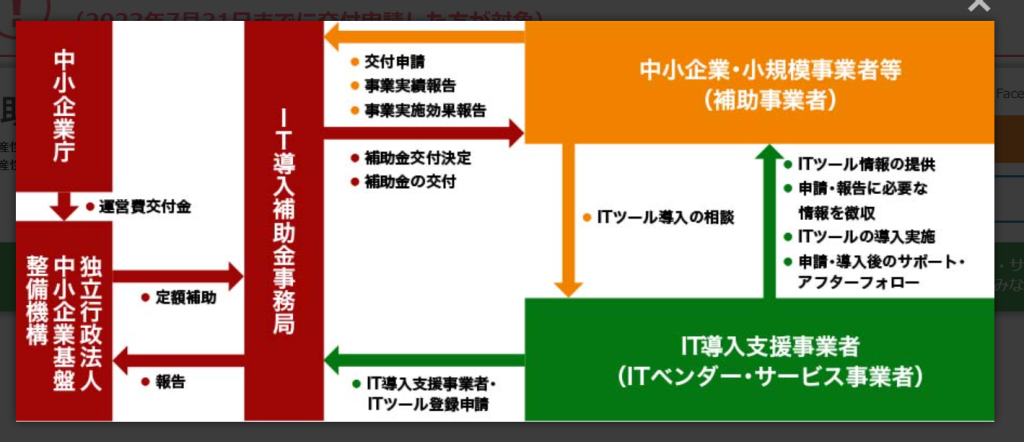

まずIT導入補助金です。IT導入補助金はITツールを導入する際の経費の一部を補助してくれる制度ですが、インボイス制度対応の会計システム、端末、レジなどの導入で利用できる場合があります。

画像引用元:IT導入補助金2023

少額特例という制度もあります。税込1万円未満という少額の課税仕入れについては、インボイスを保存していなくても、一定の要件を満たす帳簿があれば、仕入税額控除を受けられます。

少額特例の対象事業者は、課税売上高が1億円以下または特定期間における課税売上高が5千万円以下の者です。

ものづくり・商業・サービス生産性向上促進補助金(ものづくり補助金)を利用できる場合もあります。ものづくり補助金は、生産性向上に役立つための設備投資に対する補助金です。

インボイス制度に伴う会計システムの導入でものづくり補助金を活用できる場合があります。

インボイス制度のメリット

インボイス制度にどのようなメリットがあるのかをまとめてみました。主に次のようなメリットがあります。

- 電子インボイスの導入ができ、業務が効率化する

- テレワークで対応できるようになる

- 適格請求書発行事業者の登録をすると、取引を継続してもらえる

- 消費税額を適切に計算できる

- 不正防止になる

- グローバルに対応できる

それぞれのメリットの内容を見てみましょう。

電子インボイスの導入ができ、業務が効率化する

インボイス制度導入に伴って、電子インボイスを取り入れる企業が増えていますが、これは業務効率化に役立ちます。

これまで紙で印刷・送付・保管していたものが電子システムでできるようになるのですから、時間も手間も大幅に減るでしょう。コストも削減されます。紙の請求書の保管場所も必要なくなります。

電子インボイス導入にあたってはメリットも非常に多いです。 2020年7月には「電子インボイス推進協議会」も発足しています。今後はますます電子インボイス導入の動きが進んでいくことでしょう。

テレワークで対応できるようになる

請求書関連の業務を家庭で行うのは難しいとされていました。

ところが、電子インボイスの導入により、いつでもどこでも業務ができるようになったのです。テレワークにも対応しています。これは経理担当者にとってもありがたいポイントです。

適格請求書発行事業者の登録をすると、取引を継続してもらえる

適格請求書発行事業者の登録をすることで、取引先から取引を継続してもらえる可能性が高まります。

登録をしていない事業者が発行する請求書では、買い手が消費税の仕入額控除を受けられなくなります。そうなると、取引相手を登録している事業者に乗り換えるかもしれません。

今後の取引においては、買い手側も適格請求書事業者が相手かどうかを確認するケースも出てくるでしょう。そのようなときに、登録を済ませておかないと、取引ができなくなる恐れがあります。

消費税額を適切に計算できる

適格請求書では、商品やサービスごとに消費税率や消費税額を計算しなければいけないことになっています。

従来の制度では、8%の消費税も10%の消費税も混在していて、後で仕分けをする必要がありましたが、これが面倒でした。

しかし、適格請求書では消費税率も消費税額も適切に計算できるようになり、正確に取引先に伝えられるようになっています。

不正防止になる

インボイス制度は不正防止に役立ちます。

消費税率には軽減税率の8%と通常税率の10%がありますが、これまで10%の消費税率が課せられた商品を8%と偽る例がありました。これで利益を水増ししているのですが、インボイス制度が導入されると、商品やサービスごとに正確に消費税率と消費税額を記載しなければいけなくなります。

不正をする余地がなくなるのです。

グローバルに対応できる

デジタルインボイス推進協議会は2020年末、国内向け電子インボイスの規格にPeppolを採用すると発表しました。

Peppolは受発注や請求に関係した電子文書をネットワーク上でやりとりする場合の規格の一つです。実は、Peppolはグローバルで利用されている規格なのです。

そのため、日本で電子インボイスを導入する企業は海外企業との取引もしやすくなりました。

インボイス制度を効果的に活用して、メリットを享受しよう!

今回の記事では、インボイス制度の概要を説明してから、効果的な活用法、メリットなどをご紹介しました。

インボイス制度開始までの期間も短くなりました。適格請求書事業者登録期限も迫っています。

登録をし、適格請求書事業者になれば、様々なメリットも得られます。上手にインボイス制度を活用し、そのメリットを活かしたいものです。それが今後の取引先との取引継続、業績アップにもつながるでしょう。