COLUMN経営コラム

COLUMN経営コラム

インボイスの立替精算書と記載要件・従業員が経費を立て替えた場合は?

投稿日:2024.02.28

更新日:2024.02.28

税務経理

インボイス制度でわかりにくい点が、経費などの立て替え払いがあった場合に発行されるインボイスをどう扱うかです。立替払いの場合、インボイスの宛先が立替をしてもらった企業になっていないので、そのままでは消費税の仕入税額控除を利用できません。

そこでどうすればいいのかという点を今回まとめてみました。普段よく発生する立替払いについて知っておかなければいけないことを説明しましたから、よく内容をチェックしてください。

この記事は各分野のプロフェッショナルが在籍する団体が執筆していますから、内容は確かです。安心してお読みください。

▼ この記事の内容

インボイス制度の基本

インボイスと立替払いの関係について説明する前に、インボイス制度の基本的な概要を確認しておきましょう。

2023年10月1日にスタートしたインボイス制度により、取引の買い手は売り手から交付されるインボイス<適格請求書>を受領・保存しないと、消費税の仕入税額控除を受けられなくなくなります。

消費税の仕入税額控除とは、消費税の二重課税を防ぐ制度で、売り手は売上にかかった消費税額から仕入や経費にかかった消費税額を差し引いて納税できます。事業主にとっては消費税の納税負担が減るということであり、国にとっては消費税のもらいすぎを防止することになります。

しかし、売り手から買い手にインボイスが交付されないと、買い手は消費税の仕入税額控除を利用できません。

立替金と立替経費の違い

これから、立替が行われたときのインボイスの扱いについて考えてみますが、まずその前に立替金と立替経費の違いについて説明しておきます。

立替金とは?

立替金とは、取引先や従業員が支払うことになっている代金を自社の方で代わりに立て替えて支払うことです。具体的には以下のようなケースがあります。

★配送料や手数料は取引先が支払う約束になっているが、ひとまず自社で立て替えておいた

★従業員の給料を前払いした

★上限が決まっている懇親会などの経費において、費用が上限を上回ってしまい、会社側で負担した

★役員が自ら支払わなければいけない旅行費を会社側が負担しておいた

内容を整理してみましょう。立替金とは、本来取引先や従業員が支払うべき代金を会社側で一時的に負担し、後で返してもらうことです。一時的という点がポイントで、長期にわたって立替状態が続くことがあってはいけません。

立替経費とは?

立替経費とは、会社側が支払うべき経費を従業員が一時的に立て替えることです。具体的には次のようなケースがあります。

★会社が購入すべき備品の代金を従業員が支払っておく

★取引先との会食費用をとりあえず従業員が負担しておく

★出張のための移動費を従業員の方で立て替えておく

立替金と立替経費の違いをまとめてみましょう。立替金は取引先や従業員が支払うべき費用を自社が一時的に代わりに支払っておくこと、立替経費は会社が支払うべき経費を従業員が立て替えておくことです。

そして、立替経費は経費扱いになりますが、立替金は経費になりません。

立替払いで必要になる立替金精算書

立替払いが行われた場合、立替金精算書がないと、消費税の仕入税額控除を利用できなくなることがあります。次のような場合です。

★発行されたインボイスの宛先事業者名が仕入税額控除を受ける側の事業者名と一致してない

例を挙げてみましょう。

<い社>が支払うべき代金を<ろ社>が立て替え、<は社>が仕入れ先である場合です。この場合、<は社>が発行するインボイスは<ろ社>宛になってしまうので、<い社>はそのままでは消費税の仕入税額控除を利用できません。

そこで立替金精算書というものを<ろ社>が<い社>に交付し、立て替えがあったことを証明することで、<い社>が消費税の仕入税額控除を受けられるようになります。

立替金精算書が必要・不要になるケースの具体例

立替金精算書が必要になるケースと不要になるケースの具体例を見てみましょう。

●取引先が仕入れ先に支払うはずの代金を自社が立て替えた場合

取引先が適格請求書発行事業者で、支払うことになっている代金を自社が立て替えた場合、逆に自社が適格請求書発行事業者で、支払うことになっている代金を取引先が立て替えた場合は、立替精算書が必要になります。

前者の場合は、自社が立替金精算書を交付し、後者の場合は取引先が交付します。それぞれインボイスの宛先が取引先、自社になっていないので、立替精算書という書類と発行されたインボイスの二つを用意して、消費税の仕入税額控除を受けることになるのです。

基本的に立替金があった場合には、発行されたインボイスと立替金精算書を提出することで消費税の仕入税額控除を受けられるようになるのですが、仕入先や経費の負担者が大量でコピーが困難などの事情がある場合は例外規定もあります。

この場合、取引先名宛<あるいは自社名宛>のインボイスを取引先<自社>で保存することとし、自社<あるいは取引先>は立替金精算書の保存だけでも許される場合があります。立替金精算書を提出するのみで、消費税の仕入税額控除を受けられるということです。

●従業員が経費を立て替えた場合

今度は、立替経費の場合で、従業員が会社の経費を立て替えたときのケースを見てみましょう。

従業員が会社の経費を立て替えると、発行されるインボイスが従業員宛になり、会社宛でなくなることがあります。従業員が個人のIDでインターネット通販を利用したり、個人のクレジットカードで買い物をしたりした場合などです。

会社側としては、その際に発行されたインボイスを使っても、消費税の仕入税額控除を受けられません。

そこでここでも立替金精算書が必要になります。

しかし、従業員が会社の経費を立て替えても、立替金精算書が必要にならないケースもあります。

例えば、インボイスが最初から会社宛で発行されている場合。この場合には問題はなく、会社もそのインボイスを使って、消費税の仕入税額控除を受けられます。

従業員が会社の経費を立て替え、簡易インボイスを受け取った場合も立替金精算書は不要です。簡易インボイスには交付を受ける事業者の氏名または名称を記載しなくていいので、会社宛になってなくても、そのまま消費税の仕入税額控除を受けられるからです。

簡易インボイスとは?

簡易インボイスについて説明しておきましょう。

簡易インボイスは名称が示すように通常のインボイスを簡易にしたもので、不特定多数のものに対した販売などを行う事業者が発行できます。例えば、次のような事業者です。

★小売業

★飲食店業

★タクシー業

★写真業

★旅行業

★駐車場業など

簡易インボイスには書類の交付を受ける事業者の氏名または名称の記載をしなくてもいいことになっています。

立替金を支払う取引先が免税事業者の場合

立替金を支払う取引先、つまり立替金を受け取る事業者が免税事業者の場合は、消費税の仕入税額控除を利用することはありませせんから、立替金精算書を発行する必要はありません。インボイスも交付されません。

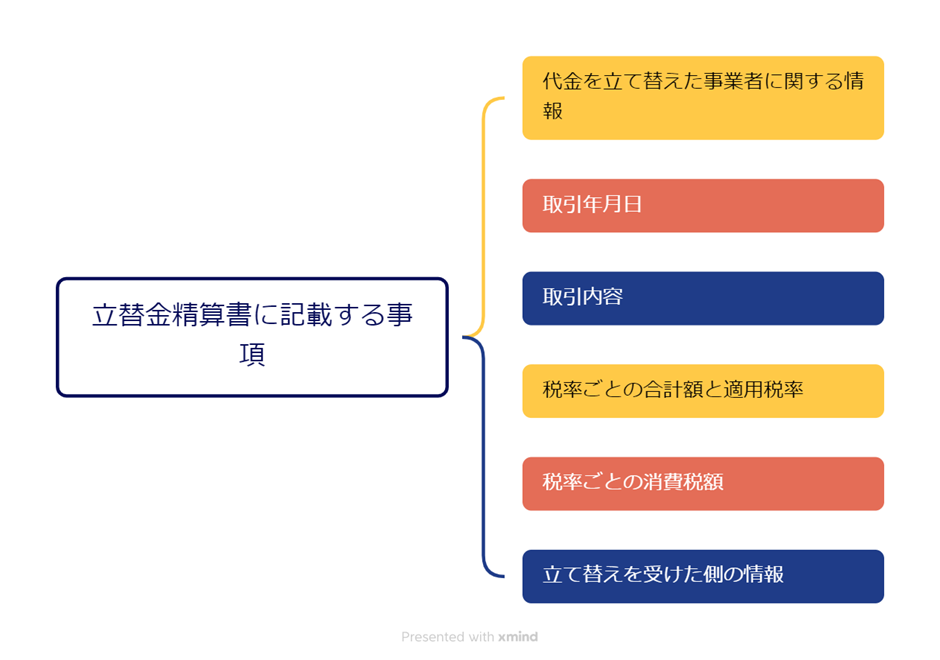

立替金精算書に記載する事項

立替金精算書には決まった雛形、書式のようなものはありませんが、立て替えが行われたことを証明する内容は盛り込む必要があります。

そこでどのように記載したらいいのか、例を示しましょう。

代金を立て替えた事業者に関する情報

立替金精算書にまず記載すべき項目が代金を立て替えた者に関する情報です。次のような情報は必ず記載してください。

★事業者名、個人の場合は氏名

★適格請求書事業者の登録番号

取引年月日

次に記載する項目が取引年月日。代金を立て替えた日が取引年月日になるでしょう。インボイスに記載されている取引年月日でもあります。

間違ってはいけないのは、立替金精算書を作成した日付を書かないことです。

取引内容

どの取引に対して立替払いを行ったのか、内容を記載しましょう。発行されたインボイスを見ながら転記すれば、間違いも起こりません。

税率ごとの合計額と適用税率

現在、消費税率は標準税率の10%と軽減税率の8%があります。

立替金精算書には、税率ごとに分けた合計額を記載してください。

インボイス制度が制定されたのは税率を明確にし、事業者が正確な消費税の納税をできるようにするためです。そのため、適用税率を必ず記載しないといけません。

税率ごとの消費税額

税率ごとの合計額を記載したら、その額に対する消費税の合計額を算出し、記載します。標準税率・軽減税率ごとに記載してください。

取引内容が複数あり、標準税率と軽減税率の取引が混ざっている時は混同しないように、しっかり分けて計算し、記載します。

立て替えを受けた側の情報

最初に代金を立て替えた事業者の情報を記載しましたが、今度は立て替えを受ける側の情報を追加します。インボイスが立て替えを受けた事業者に対するものであることを証明するためです。

記載する項目は事業者名か氏名、適格請求書発行事業者の登録番号などです。

立替と立替金精算書の具体的な事例

ここまで、立替金や立替経費によって必要になることがある立替金精算書の説明をしてきましたが、具体的なケースを見ればより理解しやすくなるでしょう。そこでいくつかの事例を紹介します。

ビル管理事業者・各テナント・公共料金事業者間の取引の場合

最初に取り上げる事例は、ビル管理会社<ろ社>が入居している各テナント<まとめて、い社とする>の水道光熱費などの料金を立て替えて、公共料金事業者<は社>に支払っていた場合です。

この場合は、公共料金事業者である<は社>はビル管理会社である<ろ社>にインボイスを発行します。しかし、このままではテナントである<い社>は消費税の仕入税額控除を受けられません。

そこで、ビル管理事業者の<ろ社>にインボイスを<い社>に交付してもらうとともに、立替金精算書も作成し、発行してもらいます。これではじめて、テナントである<い社>にインボイスが発行されていることになり、消費税の仕入税額控除を受けられるようになります。

ただし、ビル管理事業者の<ろ社>がテナントである<い社>に対して交付するインボイスのコピーが大量になって、困難になる場合もあるでしょう。テナントが多い場合に起こりがちです。

そのようなときは、ビル管理事業者の<ろ社>は公共料金事業者の<は社>から発行されたインボイスを保管し、<い社>には交付しないで、立替金精算書のみを作成して、交付。これで<い社>は仕入税額控除を利用できるようになります。

出張や消耗品の購入に際して、従業員が立て替えを行った場合

次に取り上げるのは、出張や消耗品の購入に際して、従業員が立て替えを行った場合です。

この件についてはすでに説明してありますが、出張費や経費の支払いをした相手が従業員宛のインボイスを発行してしまうと、会社側はそのインボイスでは消費税の仕入税額控除ができません。

そのため、従業員に立替金精算書を作成・交付してもらい、発行されたインボイスといっしょに提出することで、仕入税額控除が認められます。

最初から会社宛のインボイスが発行されているのなら、立替金精算書を交付してもらう必要はなく、会社側はそのインボイスで仕入税額控除を利用できます。

会社側としては、立替経費の場合、従業員にできるだけ会社宛のインボイスを発行してもらうように徹底しておきたいところです。その方が余計な手間が省けます。

ただ、従業員宛のインボイスしか発行してもらえない場合もあるので、その際は上記の手順に従ってください。

まとめ

インボイス制度の導入により、面倒なことがいろいろ生じていて、対応に苦労している事業者も多いでしょう。その面倒なことの一つが立替金や立替経費とインボイスの関係です。

立替払いをすると、事業者側宛にインボイスが発行されず、立て替えをした人、あるいは事業者宛のインボイスが発行されることがあり、それが混乱のもとです。

実際に代金を支払う会社ではなく、立て替えをした人宛にインボイスが発行されると、当事者の会社は消費税の仕入税額控除を受けられず、損をしてしまいます。

そこで必要になってくるのが立替金精算書です。立て替えをしてもらった人に作成・交付してもらい、これではじめて立て替えを受けた事業者が消費税の仕入税額控除を利用できるようになります。

少し面倒な制度ですが、慣れる必要があるので、適切に対処してください。