COLUMN経営コラム

COLUMN経営コラム

電子帳簿保存法とは?概要や対象者・するべきことについて詳しく解説

2023.12.06

経理クラウド

電子帳簿保存法とは、税務関係の帳簿や書類などを電子データとして保存することを認めた法律です。電子帳簿保存法はこれまでに何度か改正が行われたので、最新の情報を知っておく必要があります。

そこで概要や対象者・するべきことを詳しく解説しましょう。対象になる方は記事の内容を参考に準備を進めてください。

この記事の執筆は各分野のプロフェッショナルが在籍する団体が担当しています。安心してお読みください。

▼ この記事の内容

電子帳簿保存法とは?

電子帳簿保存法とは、所得税法や法人税法など国税関係の帳簿や書類を電子データとして保存するときのルールを定めた法律です。

では、国税関係の帳簿や種類とはどういうものを指すのかというと、帳簿では仕訳帳や総勘定元帳など、書類では損益計算書や貸借対照表のような決算関係書類、請求書、領収書などのことです。

電子帳簿保存法では、2024年(令和6年)1月1日以降、全ての電子取引のデータを保存することになりました。これは義務ですから、保存しないというわけにはいきません。

対象は?

電子取引データの保存義務対象は全ての企業・個人事業主です。事業の規模は関係ありません。電子取引によるデータは例外なくみな保存しなければいけないのです。

ただし、電子データでの取引をしていない企業・個人は関係ありません。紙媒体でデータの授受をしている企業や個人なら、今まで通りの方法を利用すればいいです。

とはいっても、現代社会においては、電子取引によるデータのやりとりが当たり前になりつつあります。今後紙媒体でデータの授受をする企業や個人は減っていくことでしょう。

それだけに、早めに電子帳簿保存法に対応しておくことが大事です。電子データを交換できない企業や個人では、取引してもらえない可能性も高まるでしょう。

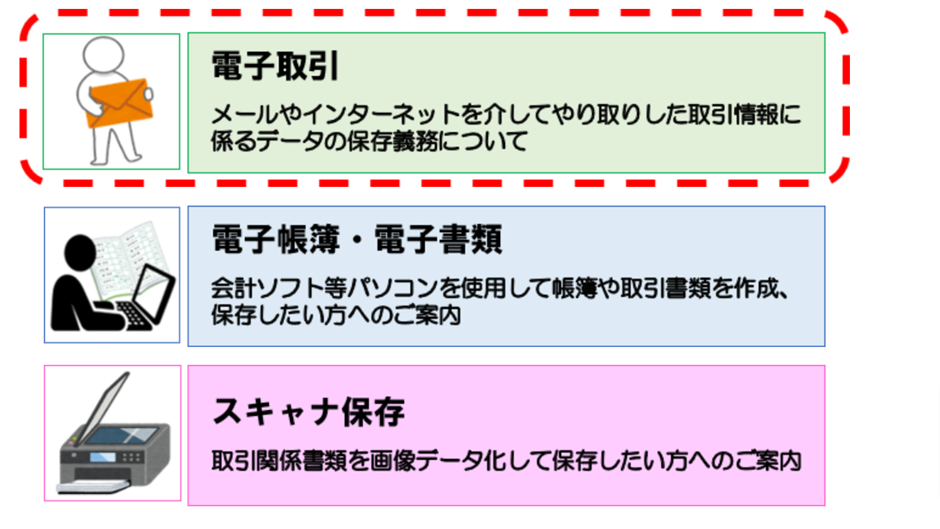

3つの保存区分

電子取引によるデータはこれから保存しなければいけなくなりますが、次に示す区分によって対応状況が変わってきます。区分は次の3種類です。

-電子取引(義務)

-電子帳簿・電子書類(任意)

-スキャナ保存(任意)

画像引用元:国税庁|電子帳簿保存制度特設サイト

区分ごとに何をするべきなのかを見てみましょう。

電子取引

電子取引では、注文書・契約書・送り状・領収書・見積書・請求書などを電子データでやりとりした場合に保存義務が生じます。

2023年(平成5年)12月31日までは、電子取引データを印刷して、紙で保存することが許されていますが、2024年(平成6年)1月1日からは紙での保存は不可となります。

電子取引のデータ保存は受け取る側、送る側両方とも遵守しなければいけません。

ただ、誤解があるといけませんから、一言付け加えておくと、紙でやりとりした取引データを電子データ化しなければいけないということではありません。あくまでの電子データによる取引が対象です。

電子取引データの保存ポイントを説明しましょう。

- 真実性の確保

- 可視性の確保

- 保存するファイル形式は何でもいい

それぞれの項目内容を解説しましょう。

▼真実性の確保

真実性の確保とは、保存電子データを改ざんされないようにすることです。方法としては次のようなものがあります。

- タイムスタンプを使った取引データの授受をする

- 訂正や削除を確認できるか、訂正や削除そのものができないシステムで取引データの授受をする

- 訂正や削除に関する取り決めをまとめる

▼可視性の確保

可視性の確保とは、保存データを検索・表示できるようにしておくことです。

例えば、データ保存場所にパソコンやプログラム、ディスプレイ、プリンターなどを備えるとともに操作説明書を用意し、いつでも明瞭に画面や書面に表示できるようにしておくことが大事です。

また、検索では、取引年月日などの日付、取引金額、取引先で検索できるようにしておかないといけません。日付か金額の範囲指定による検索もポイント。2つ以上の任意の項目から検索できるようにしておくことも必要です。

▼保存するファイル形式は問わない

電子取引で保存するファイル形式は何でも構いません。特に決まりは定められていないので、PDFファイルでもスクリーンショット保存でも大丈夫です。

電子帳簿・電子書類

帳簿や書類をパソコンなどで作成した場合は、電子データ化して保存するか紙に印刷して保存するかどちらかを選べます。つまり、この場合は電子データ保存が義務ではなく、任意ということです。

電子帳簿・電子書類の対象書類は以下のようなものです。

- 会計ソフトで作成した仕訳帳/総勘定元帳/経費帳/売上帳/仕入帳などの帳簿、損益計算書/貸借対照表などの決算関係書類

- パソコンで作成した見積書/請求書/納品書/領収書などを取引相手に紙で渡したときの書類の控え

優良な電子帳簿要件を満たしていると、いくつかのメリットがあります。

- 過少申告加算税の軽減措置が受けられる

- 金融機関や税務当局からの信頼性が高まる

優良な電子帳簿の要件は以下のようになっています。

- 削除や訂正の履歴を自動的に保存でき、後で確認できる

- 帳簿同士の関連性が確保されている(総勘定元帳と仕訳帳など)

- 整然とした形式で明瞭にすみかやかに出力できる

- 主要項目で検索できる

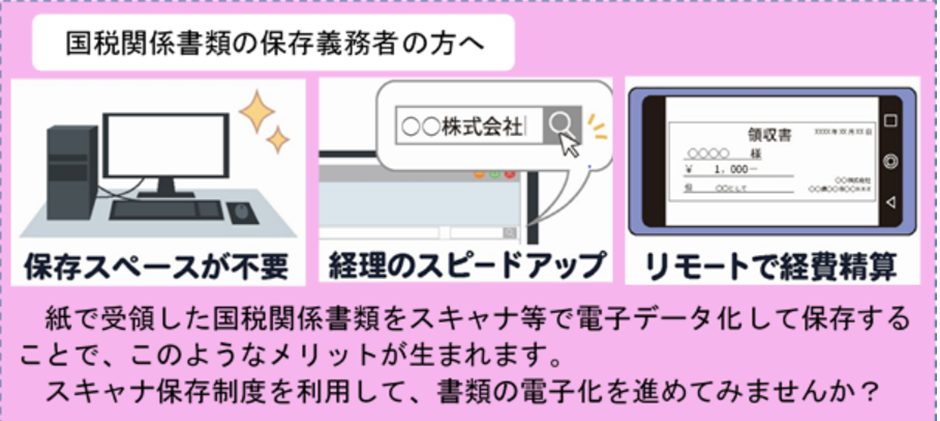

スキャナ保存

スキャナ保存では、紙で受け取った国税関係の書類をスマホやスキャナで読み取り、電子データとして保存できます。紙のまま保存しても構わないので、いずれかを選ぶことになるでしょう。

スキャナ保存のメリットは、国税庁のホームページに記載されています。

- 紙の書類の保存スペースが不要になる

- 経理業務がスピードアップする

- リモートで経費精算ができる

画像引用元:国税庁|スキャナ保存関係

スキャナ保存した書類は廃棄してもいいので、ファイリング作業や保存スペースが必要なくなるのはいいところ。

領収書などはスマホで読み取って経理担当に送付でき、受け渡しから保存まで簡単にできるようになるので、経理の業務もスピードアップ、効率化し、テレワークにも対応しやすくなります。

スキャナ保存の対象書類は以下のようなものです。

- 取引先から紙で受領した書類

- 自分で手書きで作成し、取引先に紙で渡した書類の写し

具体的には、契約書/見積書/注文書/納品書/検収書/請求書/領収書など(決算関係書類を除く国税関係書類)です。

スキャナ保存のルールについては細かい規定が設けられています。ここで全ての規定は紹介できないので、詳細は以下のサイトでご確認ください。

スキャナ保存の特に気をつけるべき点だけ取り上げておきましょう。

まず、白黒スキャンは一般書類のみが対象になります。重要書類(資金やものの流れに直結・連動する書類)のスキャナ保存では、カラーでスキャンか撮影をしないといけません。

大きな書類は複数回に分けてスキャンできます。ただし、書類の原本の大きさを変更したコピースキャンはできません。大きな書類でもそのまま利用してください。

スキャンした書類は破棄していいのですが、すぐに破棄しない方がいいです。理由は以下のようなことによります。

- 入力期間が過ぎている場合がある

- スキャンした書類がプリンターの最大出力よりも大きい場合がある

- 不備が見つかることがある

電子帳簿保存法に対して何をするべきか?

電子帳簿保存法により国税関係の帳簿や書類の保存方法が決まりましたが、これから私たちは何をするべきなのでしょうか。準備すべきことをまとめてみましょう。

- 自社の電子取引を整理する

- 電子取引の保存方法を考える

- 対応している製品を準備

- 社内ルールを定める

1.自社の電子取引を整理する

まず、自社で扱っている電子取引を整理してみましょう。

電子取引とは、取引情報の授受を電磁的方式により行う取引のことですが、具体的には次のようなものが含まれます。

- 電子メールによって請求書や領収書を受領

- インターネットのホームページから請求書や領収書のPDFファイルをダウンロード

- クラウドサービスから電子請求書や電子領収書を受領

- クレジットカードの利用明細のクラウドサービスから請求書や領収書などを受領

- EDIシステムによるやりとり

- ペーパーレスFAXで請求書や領収書などのPDFファイルを受領

- DVDなど記録媒体での請求書や領収書を受領

電子取引をデータ保存する場合は。自社でどのような電子取引が行われ、担当者は誰で、取引件数が何件かといったことを把握しておく必要があります。そのうえで、どのように電子データ保存をするのかを決めていくことになるでしょう。

2,電子取引の保存方法を決める

次にするべきことは、電子取引の保存方法と保存先を決めることです。保存方法や保存先としては次のようなものがあります。

- パソコンのハードディスク

- 社内サーバー

- クラウド上のストレージサービス

- コンパクトディスク

- DVDやCD

- 磁気テープなど

保存様式については定めがないので、自社が一番利用しやすく、必要に応じて出力しやすい保存先を選ぶといいでしょう。

3.対応している製品を準備

電子取引の保存法が決まったら、対応している製品を準備します。すでにある場合は、そのまま使えばいいです。

ない場合は、購入し、保存できるように設定しておきましょう。プリンターや複合機も準備し、すぐに印刷できるようにしておかないといけません。

4.社内ルールを定める

電子帳簿保存法の規定により電子取引データを保存しなければいけなくなりますが、その際は社内ルールを作っておきましょう。

社内ルールは経理担当者だけではなく、全ての従業員に周知する必要があります。関係してくるのが全ての従業員だからです。

データの受け渡し方法、電子取引に該当する項目、保存場所などが定まっていると、全従業員が対処しやすくなります。

電子帳簿保存法の注意点

電子帳簿保存法により、どのようなことに注意すればいいのかをまとめてみましょう。

ますますペーパーレス化が進む

電子帳簿保存法により電子取引データは保存しなければいけませんが、紙の書類については電子データでもそのままの保存でもどちらでも構いません。

ただ、紙と電子データの両方を保存するというのは効率的でなく、保存形式も異なることから作業も複雑化し、困難になるでしょう。

かといって、紙によるデータのやりとりだけで済ませて、紙の一元管理というのも大変だし、現実的ではありません。

そうなると、今後は、各種帳簿や書類の保存方法についてはますます電子データ化が進み、ペーパーレスとなっていくことが予想されます。電子帳簿保存法により面倒なことが増えるかもしれませんが、早めに準備し対応しておくことが必要です。

優良帳簿に対応したい場合

電子帳簿保存法に対応すべく、市販の会計ソフトやクラウドサービスを利用することもあるでしょうが、優良帳簿に対応するためには条件があります。

条件とは、公益社団法人日本文書情報マネジメント協会(JIIMA)による認証を受けていること。認証を受けていない製品では、優良帳簿になりません。

電子帳簿保存法の罰則

電子帳簿保存法では、2024年(令和6年)1月1日から電子データの保存義務が生じますが、守らない場合は罰則が用意されています。次のような罰則です。

- 重加算税10%が加算される

- 青色申告が取り消される

- 100万円以下の罰金を科される

まず、電子データに改ざんを行ったり、不正を施したり、申告漏れがあったりした場合は、重加算税10%が加算されます。以前よりも厳罰化されました。

重加算税など誰も支払いたくないでしょうから、電子帳簿保存法にしっかり対応できるようにしておきましょう。

次に電子帳簿保存法に違反したり、期限までに導入しなかったりすると、青色申告の承認が取り消される可能性があります。取り消されればこれまで受けてきた税制上の優遇が受けられなくなって、損をしてしまいます。

電子帳簿保存法を導入しない、帳簿や書類に改ざんや不正を施すなどの場合は、会社法違反になり、罰金を科されることがあります。科料は100万円以下です。

まとめ

今回は、電子帳簿保存法の概要を説明しました。

2024年1月1日から、電子帳簿保存法により電子取引データの保存が義務化されます。電子データでやりとりしている企業・個人全てが対象です。

電子データの保存を正しく行わないと、罰則を科される恐れもありますから、なるべく早く準備して、対応するようにしてください。