COLUMN経営コラム

COLUMN経営コラム

インボイス制度とは?登録しないと取引先との関係はどうなる?

2023.11.16

税務経理

令和5年10月1日からインボイス制度がスタートしました。インボイス制度は課税事業者が仕入税額控除を受けるために必要な制度になりますが、今回はこのインボイス制度とはどのような制度なのか概要を詳しく説明します。さらに、売手側はインボイスを発行するために[適格請求書発行事業者]の登録をしないといけませんが、登録しないとどうなるか、今後の取引先との関係にどう影響するのかなどについても解説しましょう。

本記事の内容は各分野のプロフェッショナルが在籍する団体が執筆を担当しているので、確かなものとなっています。

▼ この記事の内容

インボイス制度とは

最初にインボイス制度とはどのような制度なのかを解説します。

まずインボイス制度のインボイス(適格請求書)ですが、売手が買手に対して、正確な適用税率や消費税額などを伝える請求書のことです。従来の区分記載請求書に登録番号・適用税率・消費税額などが追記された請求書になります。

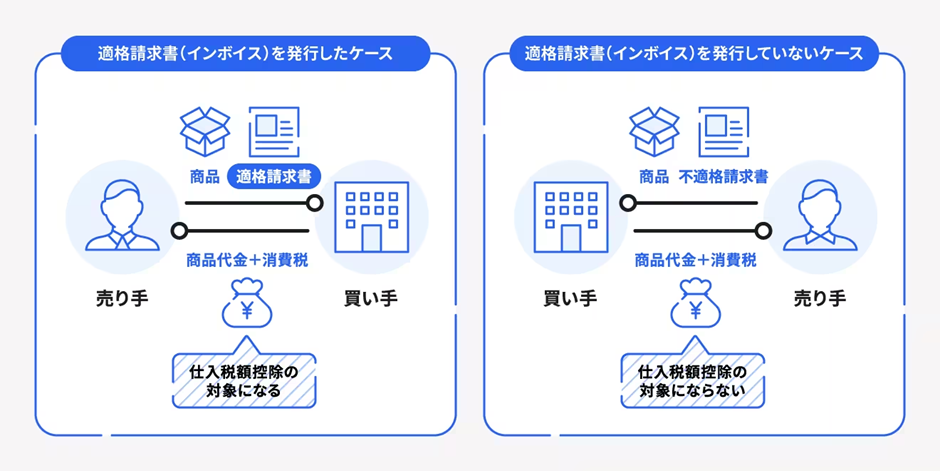

インボイス制度では、売手側が買手側にインボイスを交付し、交付を受けた買手側が仕入税額控除を受けられるようになっています。

では、仕入税額控除とは何かというと、売上時に課せられる消費税から仕入時に課せられる消費税額分をマイナスして、消費税を納めることです。つまり、消費税の二重課税が防止でき、納税額が低くなります。

買手側が消費税納税の負担を抑えるためには、売手側からインボイスを交付してもらう必要があるのです。もし、買手側が売手側からインボイスの交付を受けられないと、仕入税額控除を利用できません。

インボイスを発行できるのは[適格請求書発行事業者]だけ

売手がインボイスを発行すれば、買手は消費税の仕入税額控除を受けられるのですが、どんな事業者でもインボイスを発行できるわけではありません。[適格請求書発行事業者]として税務署から認められた事業者だけがインボイスを発行できます。

令和5年10月1日から適格請求書発行事業者になるには9月30日までに申請する必要があった

令和5年10月1日からスタートしたインボイス制度ですが、この日から[適格請求書発行事業者]になるには9月30日までに申請する必要がありました。すでに時期が過ぎています。ただ、申請期限は決められていないので、今からでも申請は可能です。

[適格請求書発行事業者]として登録が済めば、インボイスの発行ができるようになります。

登録情報の確認ができる適格請求書発行事業者公表サイト

[適格請求書発行事業者]の登録情報の確認は国税庁の[適格請求書発行事業者公表サイト]で確認ができます。

Tから始まる登録番号を入力すると、登録した人の氏名または名称・登録年月日・最終更新年月日・履歴情報などが表示されます。

インボイス制度・登録しないとどうなる

インボイスを発行するために必要な[適格請求書発行事業者]への登録ですが、登録しないとどうなるのでしょうか。特に取引先との関係が気になるところですから、詳しく解説しましょう。

取引先との関係に悪影響が出る可能性がある

[適格請求書発行事業者]に登録せず、未登録のままだと、取引先との関係に悪影響が出る可能性があります。

取引先が納税事業者である場合、消費税の納税義務がありますが、ここで問題になるのが仕入税額控除を受けられるかどうかは売手がインボイスを発行できるかにかかっています。

つまり、売手が[適格請求書発行事業者]に未登録でインボイスを発行できないと、取引先は消費税の仕入税額控除を受けられません。つまり、納税額が増えてしまい、損をするのです。

そのため、[適格請求書発行事業者]に未登録の事業者との取引を控える、あるいは少なくするというケースも出てくるでしょう。これは売手側にとっても大きなデメリットとなります。

ただ、取引先が免税事業者か簡易課税制度を利用している場合は、売手側はインボイスを発行する必要はありません。ということは、[適格請求書発行事業者]に登録していなくても大丈夫ということです。取引先とも関係には影響は出ません。

したがって、[適格請求書発行事業者]に登録するかどうかは、取引先の状況次第で決めるのがいいです。

収入が減少する恐れがある

[適格請求書発行事業者]に未登録だと、収入が減少する恐れがあります。

なぜかというと、取引先が仕入税額控除を受けられず、納税額が増えた分を報酬から差し引く可能性があるからです。

報酬が差し引かれれば、仕事をしても収入が目減りしてしまいます。取引量が減らなくても、これも大きなデメリットになるでしょう。

仕入税額控除の経過措置がある

基本的に[適格請求書発行事業者]未登録事業者はインボイスを発行できないので、取引先の消費税納税額が増え、損をすることになります。そのために、売手側は取引上のデメリットを被りやすくなるのですが、経過措置が設けられているので、しばらくはデメリットを感じないで済むかもしれません。

経過措置というのは、[適格請求書発行事業者]以外の事業者から課税仕入れがあっても、仕入税額相当額の一定割合を仕入税額とみなして控除できるという仕組みです。経過措置を適用できる期間と割合は以下のようになっています。

| 期間 | 割合 | 控除例(仕入税額相当額が1,000円だとする) |

| 令和5年10月1日~令和8年9月30日まで | 仕入税額相当額の8割 | 1,000×8割=800円 |

| 令和8年10月1日~令和11年9月30日まで | 仕入税額相当額の5割 | 1,000円×5割=500円 |

この経過措置を利用すれば、取引先の税負担は減るので、取引をいきなり減らしたり打ち切ったりすることはなくなるかもしれませんが、経理負担はかえって増えます。そのため、取引先がどの程度経過措置を活用してくれるかは未知数です。

新規の取引を断られる可能性もある

[適格請求書発行事業者]に登録しないと、取引先との間ではもちろん、他の新しい相手とも新規の取引を断られる可能性があります。

買手側としては、消費税を余計に納めなければいけないのはいやなものです。経過措置があるとはいっても、いずれは納税額が増えます。

そのような事態を回避するために、これから取引をする相手は[適格請求書発行事業者]登録済みの事業者だけにして、未登録事業者とは契約しないようにしようと考えるかもしれません。

これまで取引していた売手との取引は継続するにしても、新規はお断りとなれば、今後の事業拡大を狙っている事業者にとってはダメージとなるでしょう。

なぜ適格請求書発行事業者に登録しないのか?理由は?

[適格請求書発行事業者]に登録しないと、取引先との関係に悪影響が及ぶ可能性がありますが、それでも登録しないという事業者もいます。なぜでしょうか。理由を探ってみましょう。

登録する事業者の理由

まず[適格請求書発行事業者]に登録する事業者が挙げる理由を見てみましょう。

- メリットがありそうだから

- 取引を打ち切られる恐れがあるから

- 新規の取引を断られる可能性があるから

[適格請求書発行事業者]になると、課税事業者になるので、消費税の納税義務が生じるので、負担が増えます。それでも取引上のメリットがありそうだということで、登録する事業者も多いです。

次に多い理由は、「取引を打ち切られる恐れがあるから」というもの。確かに[適格請求書発行事業者]未登録事業者相手だと、仕入税額控除を利用できず、損をすると思う取引先が取引を打ち切る恐れはあります。

3番目は「新規の取引を断られる可能性があるから」という理由。これから取引する相手は[適格請求書発行事業者]登録事業者だけと考える企業も出てくるでしょう。

登録しない事業者の理由

続いて、[適格請求書発行事業者]に登録しない事業者の理由を紹介しましょう。

- 登録しない方がメリットが大きいと思うから

- 業務負担が増えるから

- 対応できるスタッフがいないから

- 制度の内容や手続きがよくわからないから

[適格請求書発行事業者]に登録しない方がメリットが大きいと思うという意見がありました。[適格請求書発行事業者]に登録すると、課税事業者になるので、納税義務が生じます。登録しなければ、消費税を納めなくて済むので、メリットは確かにありそうです。

インボイス制度が始まることで、[適格請求書発行事業者]の業務負担は増えます。対応している会計ソフトは多いですが、それでも会計実務の負担が増えることは事実。それが面倒だと思う事業者は、[適格請求書発行事業者]に登録しないのでしょう。

会計負担の増加に伴って必要になるのが対応スタッフ。しかし、わざわざインボイス制度用のスタッフを確保できない中小企業などでは、[適格請求書発行事業者]に登録したくなくなるのでしょう。

インボイス制度や[適格請求書発行事業者]については、国税庁でも周知を図るために様々な努力をしていますが、それでもまだ制度の内容や手続きがわからないという事業者もいます。そのような事業者は積極的に[適格請求書発行事業者]に登録する気になりにくいですね。

適格請求書発行事業者に登録していいこと登録しないでいいこと

現時点では、[適格請求書発行事業者]に登録する事業者もいれば未登録事業者もいますが、それぞれのいいことはどのようなことか考えてみましょう。

登録していいこと

[適格請求書発行事業者]に登録していいことは、取引先が取引を継続してくれる可能性が高いことです。取引先にとって、インボイスを発行してくれる売手との取引は大歓迎。仕入税額控除が使えるので、消費税の納税額が少なくなり、事業の負担が減るからです。

登録しないでいいこと

[適格請求書発行事業者]に登録しないでいいことは次のようなことです。

- 消費税を納税しなくていい

- 経理の負担がない

非課税事業者の場合、[適格請求書発行事業者]に登録しなければ課税事業者にはならずに済みますから、消費税の納税をしなくて大丈夫です。

[適格請求書発行事業者]に登録して、インボイス制度に対応しようとすると、経理の負担が増えますが、登録しなければ、余計な作業は生じません。

適格請求書発行事業者に登録して良くないこと登録しないで良くないこと

続いて、[適格請求書発行事業者]に登録して良くないことと登録しないで良くないことを考えてみましょう。

登録して良くないこと

[適格請求書発行事業者]に登録して良くないことは次のようなことです。

- 非課税事業者でも消費税を納めなければいけなくなる

- 事務的な作業負担が増える

年間の売り上げが1,000万円以下の事業者は消費税を納める義務がないのですが、[適格請求書発行事業者]になると、納める必要が出てきます。

消費税の納税義務が発生することにより事務的な作業が増えます。インボイスの発行の仕方もこれまでの請求書と違う形式になるので、少し大変でしょう。

登録しないで良くないこと

[適格請求書発行事業者]に登録しないで良くないこと、デメリットは「インボイス制度・登録しないとどうなる」のコーナーで説明しましたが、改めてまとめてみましょう。

- 取引先との取引が見直されたり停止になったりする恐れがある

- 報酬が減る可能性がある

- 新しい取引を断られる可能性がある

まとめ|インボイス制度に登録した方がいい

今回は、インボイス制度の概要とインボイス制度(適格請求書発行事業者)に登録しないとどうなるかというテーマでお送りしました。

[適格請求書発行事業者]に登録するかしないかは事業者の自由です。登録しなくても罰則はありません。

ただ、登録してインボイスを発行できるようにしておかないと、今後の取引先との取引がしにくくなることが考えられます。これまで同様の取引を継続したい、新たな取引先と取引したいという場合は、[適格請求書発行事業者]に登録しておく方がいいでしょう。

インボイス制度にも対応した請求書を発行したければ、freee請求書がおすすめです。

freee請求書なら無料で請求書・見積書を発行できます。操作の仕方も簡単でミスなく請求書の発行が可能。

請求書や見積書以外の書類も作成でき、いずれもフォームに沿って入力するだけです。後はリアルタイムで反映され、プレビューで確認できます。

請求や入金ステータスは一覧画面で管理でき、請求書の送り忘れや入金漏れも防げます。freee会計と連携すると、仕訳登録の状況のステータスの管理も可能です。

テンプレートは40種類以上あり、自社に合ったものを選べます。CSV/PDFインポートもできるので、紙の請求書フォーマットをそのまま再現できます。

インボイス制度や電子帳簿保存法にも対応しているのがfreee請求書。個人事業主の方にも法人の方にも使いやすくなっていますので検討してみてもいいかもしれません。

-150x150.jpg)